© Riproduzione riservata

La crescita mercato 2022 delle bibite in Italia in tutti i canali distributivi è stata sostenuta dalla situazione eccezionale di caldo che gli italiani hanno vissuto nel corso della primavera e dell’estate, dalla completa riapertura dei locali nei canali dell’horeca e dalla ripresa del turismo.

IL MERCATO TOTALE ITALIA

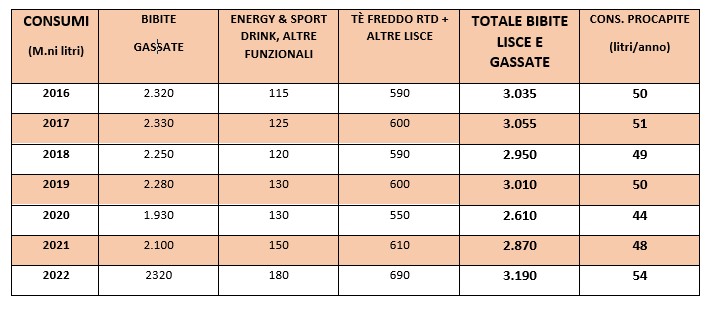

Il 2021 aveva segnato una prima parziale ripresa rispetto al crollo dei consumi avutosi nel 2020, l’anno della pandemia. Ma con il 2022 la ripresa è stata più determinante ed in grado di recuperare integralmente le perdite del 2020, superando, anche se di poco, i volumi pre-pandemici. Secondo le indicazioni provenienti dai vari canali di vendita, i consumi complessivi del mercato italiano delle bibite (gassate + lisce) sono stimabili nel 2022 in 3.190 milioni di litri, in crescita dell’11% rispetto all’anno precedente. La crescita è stata indubbiamente sostenuta dalla situazione eccezionale di caldo che gli italiani hanno vissuto nel corso della primavera e dell’estate, dalla completa riapertura dei locali nei canali dell’horeca e dalla ripresa del turismo sia italiano che estero.

Ed è proprio nei canali del fuori casa che la crescita è stata più esplosiva. I consumi pro-capite sono a loro volta cresciuti e si sono ora portati intono ai 54 litri/anno, rimanendo tuttavia nelle ultime posizioni rispetto agli altri Paesi europei. Si tenga conto che quello italiano è un mercato fortemente orientato al consumo di acque minerali (siamo il Paese che ne consuma di più in Europa in termini pro-capite) e ciò finisce per comprimere inevitabilmente i consumi delle altre bevande analcoliche. Il giro d’affari del settore bibite (ricavi dei produttori) supera la soglia dei tre miliardi su base annua.

LE VENDITE NEI CANALI DELLA DISTRIBUZIONE MODERNA

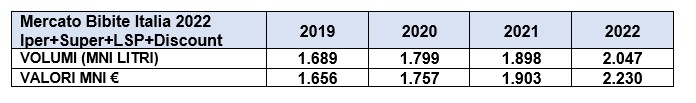

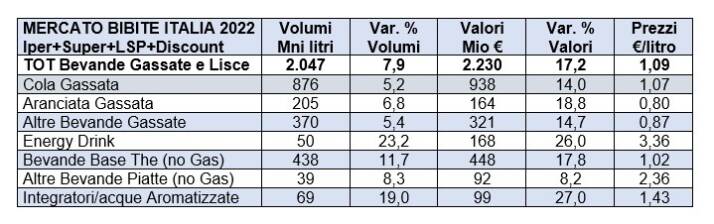

La distribuzione moderna (iper+super.+LSP+discount) rappresenta il settore più importante perché assorbe ca i due terzi dei volumi di vendite sul totale del mercato. La distribuzione moderna non ha subito alcuna ripercussione negativa nemmeno nel periodo della pandemia poiché i locali della DM sono stati sempre aperti. Nel 2022 le vendite a quantità sono cresciute di ca. 8% a portandosi al livello di ca 2,5 miliardi di litri. A valore la crescita è stata più sostenuta grazie all’aumento dei prezzi portandosi a oltre 2,2 miliardi €, in crescita del 17% sull’anno precedente. Il prezzo medio realizzato in questi canali è stato di 1,09 €/litro contro 1.00 €/litro dell’anno precedente. Tra le varie superfici della DM i super hanno assorbito circa la metà del totale vendite a quantità e a valore della DM. Ma il canale che ha meglio performato è quello dei discount che oggi rappresentano il 30% delle vendite a quantità della DM e il 23% a valore. Seguono i negozi LSP e infine gli iper.

TIPOLOGIE PRODOTTI

Da sempre la categoria di prodotti di maggior peso nel settore delle “Bibite” è quella delle Bibite Gassate (Sode), di più antica tradizione e longevità. Questa categoria di bibite rappresenta oltre il 70% del totale bibite gassate. La cola consolida la leadership storica nel settore ed ora rappresenta la soda più venduta (oltre il 60% del totale gassate), anche perché è la bibita che gode di più massicci investimenti promo-pubblicitari. La cola, oltre ad essere la bibita più consumata nel fuori pasto, è anche la bevanda che ha saputo meglio inserirsi nel consumo in alcune particolari occasioni da pasto (fast food, consumo pizze, …). Le aranciate, sebbene più strettamente collegabili alla tradizione agrumaria italiana, rappresentano solo l’14% del totale bibite gassate. ma mostrano ora interessanti segnali di crescita dopo molti anni di deperimento volumi. Le altre bibite gassate (aperitivi analcolici, chinotti, limonate, lemon-lime, gassose e spume, toniche e mixer sode, cedrate e altri gusti minori) rappresentano nell’assieme ca. il 26% del totale sode.

Il comparto delle Bibite Piatte (non gassate) ha performato meglio delle bibite gassate nel 2022 ed ora rappresenta oltre il 23 % del totale bibite. Il tè freddo è il prodotto di base di questa categoria, con un pro-capite di ca. 8 litri/anno, uno dei migliori valori al livello europeo. In realtà è stato proprio il mercato italiano che ha visto per primo il boom del tè freddo in Europa. Le altre bibite lisce cominciano ad evidenziare cifre significative, anche se questi prodotti (tisane fredde, caffè freddo, acqua di cocco, aloe drink, …) rappresentano al momento delle nicchie di mercato, ma sono in crescita e realizzano dei prezzi medi di vendita largamente superiori a quelli delle bibite tradizionali.

Nell’ambito delle Bibite Funzionali, spiccano gli energy drink e le bevande isotoniche (sport drink), cui di recente si sono aggiunte le c.d. Acque addizionate. Nel 2022 il totale consumo delle bibite funzionali si è notevolmente accresciuto con tassi di crescita a due cifre. Oggi le bibite funzionali rappresentano nell’assieme il 6% del totale volumi delle bibite ma a valore pesano per oltre il 12% del totale settore, grazie ai prezzi medi molto più alti che riescono a realizzare rispetto alle altre bibite.

PRINCIPALI TENDENZE INNOVATIVE

L’industria ha espresso un lodevole sforzo di innovazione che in qualche modo sta contribuendo alla ripresa dei consumi. Il principale filone innovativo riguarda lo sviluppo di una offerta sempre più ampia e articolata di bibite senza zuccheri in assonanza con la tendenza di consumo che tende a privilegiare i prodotti più orientati ai valori salutistici e dietetici. Tutte le principali bibite sono ora disponibili in versioni senza zucchero. Il consumo delle bibite “zero” dovrebbe aver raggiunto già il 15% del totale consumo di bibite. Mentre ancora marginale è il peso delle cd bibite Bio di recente introdotte da alcuni produttori.

Ma è molto viva anche l’innovazione sul piano gustativo. Nell’ambito delle bibite gassate va ricordata in particolare un continuo sviluppo di gusti nel segmento delle Mixer soda destinate specificamente alla miscelazione, ma anche il lancio di aperitivi analcolici innovativi. Di recente sono state introdotte anche dei tè speciali con innovative combinazioni gustative con erbe, fiori e frutti funzionali, anche esotici, naturalmente con un posizionamento premium. Va ricordato inoltre il recente lancio del Cold Brew Coffee, caffè freddo ottenuto con sistema di estrazione a freddo (cold brew).

Tra le recenti innovazioni del settore vanno segnalate infine le nuove “acque arricchite” che vedono come protagonisti alcuni tra i principali produttori di acque minerali: San Benedetto (con Acquavitamin arricchita con vitamine in varie versioni funzionali e San Benedetto Skincare nell’area beauty), Sanpellegrino (con Levissima+ con arricchimento di sali minerali e vitamine e Levissima Natura infusi a freddo), Ferrarelle (con Le Linfe di Vitasnella e il Depurthè di Vitasnella), Sant’Anna (con l’acqua aromatizzata Fruit Touch, Sant’Anna Beauty Hyaluronic Acid e Sant’Anna Beauty Collagene).

LE VENDITE NEI CANALI DEL RETAIL TRADIZIONALE E NEI LOCALI FUORI CASA

I consumi domestici delle bibite sono veicolati attraverso i seguenti canali di vendite:

· distribuzione moderna e distribuzione alimentare tradizionale per il consumo in casa;

· Horeca, Catering e vending per il consumo fuori casa.

Il retail tradizionale comprende numerosi punti di vendita del dettaglio specializzato (latterie, panetterie, negozi di gastronomia, ortofrutta), il dettaglio generico (drogherie) ma anche alcuni punti di vendita non food che però assicurano il servizio bibite, come ad esempio le edicole. Il dettaglio tradizionale assorbe all’incirca l’8% del totale vendite del mercato.

A causa della forte caduta dei consumi fuori casa nel 2020, il peso di horeca e vending si era fortemente ridimensionato, ma nel 2021 c’è stato un parziale recupero dei volumi persi l’anno prima e ora i canali del fuori casa rappresentano ca il 26% del totale consumi a quantità ma un migliore peso a valore in considerazione del fatto che in questi canali si opera con i formati monodose e quindi con prezzi medi €/litro molto più elevati. I punti di vendita e somministrazione del fuori casa fanno riferimento, oltre ai vari canali tradizionali dell’Horeca (hotel, ristoranti e caffè/bar), anche ad alcuni punti di vendita meno istituzionali (come chioschi permanenti o stagionali, ambulanti, punti di distribuzione in occasione di manifestazioni, eventi e spettacoli, luoghi dello sport, luoghi del divertimento, centri benessere, …), oltre ai punti di consumo della Ristorazione Collettiva e alle vending machines.

+ info: www.beverfood.com/downloads/bevitalia-annuario-bevande-analcoliche

Fonti: www.beverfood.com – www.iriworldwide.com – www.assobibe.it

© Riproduzione riservata