Di seguito riportiamo un Abstract dal 2° cap. del volume “Il ritorno alla competitività dell’espresso italiano” a cura di Maurizio Giuli e Federica Pascucci – Franco Angeli Editore – Milano, già pubblicato su Coffitalia 2014-15, su gentile concessione dell’editore. L’articolo fornisce il profilo strategico del settore del caffè in Italia con riferimento ai tre principali canali di commercializzazione: retail, horeca e vending & OCS.

Dal punto di vista merceologico-manifatturiero risulta abbastanza agevole individuare il settore di riferimento per il prodotto caffè, essendo questo costituito dalle imprese che, partendo dal caffè verde, mediante uno stesso processo di trasformazione chimico-fisica (cioè la torrefazione), ottengono uno stesso prodotto, cioè il caffè tostato, il quale può declinarsi in varie forme (macinato o in grani, decaffeinato o no, porzionato, solubile). L’insieme di queste imprese costituisce l’industria della torrefazione.

Nel momento in cui si voglia approfondire l’analisi dal punto di vista competitivo occorre tenere conto del fatto che non tutte le imprese di torrefazione sono in concorrenza fra loro, poiché differenti sono gli spazi di mercato nei quali ciascuna può operare. In particolare, è opportuno distinguere tre ambiti di mercato, in funzione dei gruppi di clienti ai quali l’azienda si rivolge (che identificano i diversi “canali di commercializzazione” del caffè):

1_RETAIL, ovvero la distribuzione al dettaglio (Grande Distribuzione Organizzata e piccolo dettaglio), che alimenta il consumo di caffè domestico; in questo canale si verifica un “gap spaziale e temporale” tra l’attività di acquisto e quella di consumo, poiché l’acquisto avviene nei negozi al dettaglio ma il consumo avviene “a casa” in un momento successivo. Pertanto, l’esperienza di acquisto è separata e diversa rispetto all’esperienza di consumo.

2_HO.RE.CA. (acronimo inglese che sta per Hotel, Restaurant e Catering), ovvero il canale dei pubblici esercizi destinati alla somministrazione di alimenti, bevande e simili, che alimenta il consumo di caffè al di fuori delle mura domestiche; oltre alla ristorazione commerciale, il comparto ho.re.ca. comprende anche la ristorazione collettiva o sociale. In entrambi i casi, acquisto e consumo sono contestuali: in altre parole, l’esperienza di acquisto si fonde con l’esperienza di consumo.

3_VENDING E SERVING, ovvero il canale costituito dalle aziende di gestione dei distributori automatici e dei sistemi per cialde e capsule. Non esistono ancora definizioni chiare ed univoche su cosa rientri nel vending e cosa nel serving. Nel presente lavoro per vending si intende la distribuzione automatica, cioè la somministrazione di alimenti e bevande (tra cui il caffè) svolta direttamente dal consumatore, senza alcun intermediario, e in modo automatico.

Rientrano nell’ampia definizione di vending diverse tipologie di distributori: le macchine free standing di grande dimensione (cosiddetti “armadi”), autoportanti e le macchine table top, che sono di minore dimensione, collocabili su qualsiasi superficie portante. Queste ultime vanno ad alimentare il canale OCS (Office Coffee Service), cioè del caffè monoporzionato (cialde e capsule) destinato prevalentemente al consumo in ufficio e sui luoghi di lavoro.

Il serving rappresenta invece il sistema monoporzionato nel suo complesso, che va ad alimentare in maniera trasversale tutti i mercati (Ho.re.ca., OCS, famiglie). In genere, tale canale alimenta il consumo di caffè nei luoghi non destinati alla ristorazione (“segmento no-food”), ma che hanno allestito un “coffee corner” al loro interno per migliorare l’atmosfera e offrire un servizio ulteriore ai propri clienti (ad esempio, ospedali, università, negozi al dettaglio, concessionari, musei ecc.). Si noti però che di recente anche nei locali destinati alla ristorazione, si sta diffondendo il ricorso ai sistemi per capsule, che risultano particolarmente convenienti in situazioni dove i volumi di caffè serviti ai clienti sono ridotti (1).

Osservando la realtà degli ultimi anni va segnalato anche un ulteriore canale di commercializzazione: quello costituito da INTERNET. Il canale elettronico consente all’azienda di torrefazione di vendere direttamente al consumatore, saltando l’intermediazione della distribuzione. Si tratta ancora di un “canale di nicchia”, nel duplice senso che viene impiegato da poche imprese (anche se in crescita) e in genere non per tutta la gamma produttiva (2) (Caffè Pascucci, Casa del Caffè Vergnano, Zicaffè, Costadoro, Corsino Corsini, Caffè Molinari, Illy, Kimbo, Segafredo Zanetti, Lavazza limitatamente al segmento del monoporzionato).

Ciascuno dei canali sopra illustrati costituisce di fatto un “mercato potenziale” con struttura e grado di attrattività profondamente differenti da quelli degli altri. Il mercato Retail del caffè si caratterizza per un’elevata concentrazione, dal lato sia dell’offerta, sia della domanda. Per quanto concerne l’offerta, i primi 6 gruppi coprono circa il 70% del mercato (nell’ordine Lavazza, Nestlé Italia, Illy, Kimbo, Segafredo Zanetti e Mondelez Italia (con i marchi Hag e Splendid). Per quanto riguarda la domanda, essa è costituita prevalentemente dalla distribuzione moderna (super e ipermercati), che pesa per il 67,2% sulle vendite in quantità mentre il dettaglio tradizionale pesa il 6,6% (MarkUp, 2010).

I clienti con i quali l’impresa di torrefazione deve confrontarsi sono pertanto di grande dimensione e possono esercitare un elevato potere contrattuale relativo (Porter, 1982, 32). Le piccole torrefazioni locali continuano ad operare in questo mercato, in un ambito territoriale circoscritto, servendo i piccoli dettaglianti locali ancora esistenti e seguendo due principali strategie: una strategia competitiva fondata sul prezzo e sulle promozioni oppure una strategia competitiva di focalizzazione, volta a servire piccole nicchie di mercato con prodotti specifici e una distribuzione selettiva.

Nel canale ho.re.ca. l’offerta è più frammentata, con le prime tre torrefazioni (Illy, Segafredo e Lavazza) che concentrano appena il 15% delle vendite in quantità, lasciando ampi spazi di mercato anche ad aziende di piccola dimensione (Coffitalia, Annuario 2012-2013). Anche la clientela servita è costituita in prevalenza da pubblici esercizi di piccola dimensione.

Tale diversa struttura della concorrenza tra mercato ho.re.ca e mercato retail può spiegarsi considerando le barriere all’entrata rappresentate dagli elevati investimenti di marketing (pubblicitari e promozionali in primis), che sono necessari per entrare negli assortimenti della Grande Distribuzione, i quali di fatto precludono l’ingresso ai torrefattori di minore dimensione. Le grandi torrefazioni cercano, infatti, mediante una strategia di comunicazione di tipo pull, di rafforzare la brand loyalty presso il consumatore e così facendo “costringere” la distribuzione a trattare i propri prodotti.

Molto differente è la situazione nel canale ho.re.ca, dove i clienti sono costituiti da pubblici esercizi diffusi sul territorio, sovente di piccola dimensione, che richiedono, non soltanto il caffè, ma anche una serie di servizi (assistenza tecnico-commerciale, agevolazioni finanziarie, ecc.) e di beni complementari (accessori, tazzine, macchine per caffè ecc.) (3). La soddisfazione di tale domanda richiede una vicinanza al cliente che i torrefattori locali di minore dimensione riescono ad assicurare più efficacemente rispetto alle grandi imprese.

Inoltre, le preferenze riguardo al caffè variano in misura significativa a seconda dell’area geografica ed i piccoli torrefattori locali riescono sovente a soddisfare meglio degli altri la domanda locale, acquisendo una posizione di mercato di “quasi monopolio” in una ristretta zona territoriale. L’Horeca è un mercato che presenta barriere di tipo geografico e logistico, le quali proteggono di fatto i piccoli torrefattori locali dalla concorrenza esterna dei grandi player.

La piccola dimensione, che nel canale Retail costituisce una condizione assolutamente sfavorevole per la competitività aziendale, nel canale Ho.re.ca. rappresenta invece un elemento di forza. In quest’ultimo canale inoltre la fedeltà al punto vendita, ovvero al bar o locale, costituisce un fattore più rilevante della fedeltà al brand di prodotto nelle scelte dei consumatori. Ciò influisce inevitabilmente nei rapporti competitivi e nelle decisioni di investimento delle imprese. La Tabella fornisce un quadro riassuntivo delle principali differenze.

| Principali Elementi Distintivi tra Retail e Horeca | ||

| RETAIL | HORECA | |

| Concentrazione dell’offerta | Elevata | Bassa |

| Concentrazione della domanda | Elevata concentrazione (del dettaglio moderno) | Bassa concentrazione (elevata densità di locali per n. di abitanti) |

| Principali fattori di successo | Investimenti pubblicitari nel brand di prodotto, promozioni | Livello di servizio offerto, qualità e varietà delle miscele |

| Margini di profitto per il torrefattore | Bassi | Alti |

| Fedeltà al brand da parte del consumatore | Medio-alta | Bassa, maggiore la fedeltà al punto vendita |

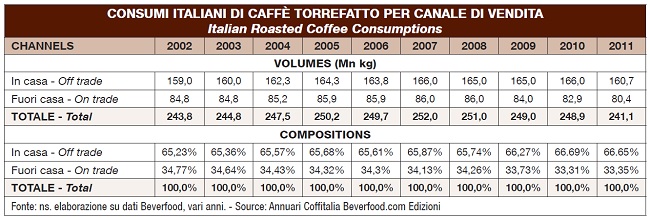

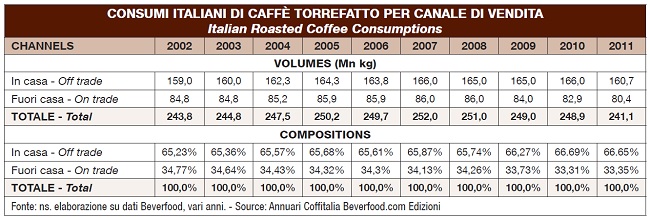

Ogni torrefazione può scegliere di operare in uno solo di questi mercati oppure, mediante politiche distributive multicanale, può scegliere di essere presente in più mercati. Sul mercato italiano, in tutti i canali analizzati, ormai l’intensità della concorrenza è molto elevata, non soltanto per la numerosità delle imprese di torrefazione che vi operano, ma anche a causa di fattori legati alla domanda di consumo, la quale è ormai satura: il livello della domanda ha raggiunto il potenziale di mercato e non ci sono significativi spazi di crescita dei consumi. La quota di penetrazione del caffè ha infatti raggiunto il 90% e anche la frequenza di consumo non può essere aumentata, a causa delle caratteristiche organolettiche (presenza di caffeina) del prodotto. In effetti, i consumi totali di caffè sono rimasti piuttosto stabili nel corso degli anni 2000, con un calo negli ultimi cinque.

Il calo si è registrato sia nel canale del fuoricasa sia nel canale domestico, anche se l’incidenza di quello relativo al primo è maggiore rispetto a quello del secondo, tant’è che si è avuta una leggera modificazione anche nella ripartizione percentuale dei consumi tra domestico e fuori casa, a favore del primo. Il consumo domestico è a tutt’oggi quello prevalente; secondo l’ultimo dato disponibile esso rappresentava oltre il 66% del mercato italiano. Come verrà approfondito nel proseguo del lavoro, a sua volta il calo del fuori casa è imputabile alla diminuzione del consumo nel tradizionale ho.re.ca., in quanto il canale del vending e del serving è cresciuto, seppur ad un ritmo più contenuto negli ultimi anni (4).

Proseguendo nell’analisi strategica della concorrenza, va rilevato che le imprese attive sul mercato oltre ad essere molto numerose, presentano una varietà dei profili dimensionali, organizzativi, strategici ecc. piuttosto ampia, che non rende semplice procedere a qualche clusterizzazione. Ciò premesso, è però possibile fornire uno schema, utile ad individuare alcuni gruppi di imprese, sulla base di tre variabili principali:

1_l’ambito di mercato nel quale le imprese operano, inteso come canale di commercializzazione dei prodotti che offrono (ho.re.ca., retail, vending e serving);

2_l’ampiezza geografica del mercato italiano servito, che può essere locale (regione di origine e zone limitrofe), pluriregionale e nazionale;

3_l’orientamento ai mercati esteri, inteso come presenza strutturata (non occasionale) sui mercati esteri, la quale può essere approssimata dalla quota del fatturato realizzato all’estero superiore o uguale al 20%.

Malgrado il caffè sia uno dei pochi mercati del food & beverage in Italia a non essere dominato da multinazionali straniere, va rilevata la non trascurabile presenza di due grandi imprese estere del food, per le quali il caffè rappresenta “soltanto uno” dei business in cui sono presenti: Mondelez International con la controllata Mondelez Italia e Nestlé con le controllate Nestlé Italiana e Nespresso Italiana; queste sono leader in alcuni segmenti specifici, come il caffè decaffeinato (si pensi al brand Hag della Mondelez Italia), il caffè solubile (si pensi al brand Nescafé di Nestlè) e il porzionato (con Nespresso). Queste sono anche tra i maggiori player a livello mondiale insieme a Keurig Green Mountain, Folger Coffee Company/Smucker e anche Starbucks, che, pur essendo orientata al business delle caffetterie, acquista e trasforma in proprio il caffè che utilizza nei propri locali.

Oltre a Mondelez e Nestlé, le uniche altre imprese a copertura nazionale sono le quattro grandi multinazionali italiane del caffè: Lavazza, Segafredo Zanetti, Illy (che sono anche export oriented) e Kimbo Spa (non export oriented, poiché il processo di internazionalizzazione è stato avviato di recente e non ha raggiunto quindi i livelli delle altre). Per queste quattro imprese la torrefazione e la vendita di caffè rappresentano il core business, hanno una presenza significativa in tutti i canali e offrono un’ampia gamma di prodotti, articolata sovente in linee piuttosto profonde. All’interno di ogni gruppo di imprese così individuato si possono riscontrare strategie competitive differenti, le quali dipendono da specifici fattori, quali la storia, gli obiettivi aziendali, le risorse e le competenze disponibili ecc. Ecco quindi che Illy, ad esempio, pur facendo parte dello stesso gruppo di Lavazza e Segafredo, ha un posizionamento di mercato totalmente differente da quello delle altre grandi torrefazioni, frutto di una spiccata differenziazione del brand, fondata sulla qualità e sull’unicità del prodotto.

Anche l’ampiezza della gamma produttiva non è sempre uniforme all’interno dei gruppi: alcune imprese scelgono di completare l’offerta con prodotti diversi dal caffè (ad esempio, thè, cioccolato, orzo, liquori, caramelle), altre invece sono focalizzate esclusivamente o quasi sul caffè. Alcune aziende poi rivolgono una particolare attenzione al biologico, offrendo una o più linee di prodotti bio (fra queste Pellini, Caffè Pascucci, Corsino Corsini, Caffè Molinari). Altro elemento distintivo è l’apertura di caffetterie a marchio proprio. Mentre Caffè Pascucci, ad esempio, ha puntato da tempo su questa strategia, altre torrefazioni non hanno finora fatto l’ingresso in questo business (Diemme, Zicaffè, Portioli, Costadoro), pur facendo parte dello stesso gruppo.

1_Competitive Data stima il consumo in questo canale emergente pari a 1.200 tonnellate (2012), in crescita del 9,1% rispetto all’anno precedente (cfr. Coffitalia, Annuario 2013-2014, Beverfood.com edizioni).

2_Per un approfondimento sulle opportunità e sulle problematiche del commercio elettronico, si veda: Pascucci, “Strategie di Marketing online per il vantaggio competitivo aziendale” – Società Editrice Eusculapio, 2013

3_Al fine di garantire un miglior servizio al cliente e la migliore combinazione miscela di caffè – macchina, alcuni torrefattori hanno diversificato la produzione, entrando nel business delle macchine per caffè espresso, mediante l’acquisizione di imprese esistenti. È il caso ad esempio della Torrefazione Portioli Spa, che ha acquisito la GIME (Gruppo Italiano Macchine Espresso).

4_La diminuzione delle vendite di caffè nei pubblici esercizi è stata confermata anche per il 2012, sia a quantità che a valore (cfr Coffitalia 2013-14 – beverfood.com Edizioni – www.beverfood.com).

IL RITORNO ALLA COMPETITIVITÀ DELL’ESPRESSO ITALIANO

di Maurizio Giuli e Federica Pascucci

Franco Angeli Editore – 2014

Intorno al caffè espresso si è sviluppato in Italia un sistema di business ampio ed articolato, al cui centro si collocano le imprese di torrefazione. Queste trasformano la materia prima in caffè torrefatto e, sotto varie forme, lo vendono in differenti canali; nel presente lavoro, l’attenzione verterà soprattutto sul canale Ho.re.ca. (Hotel, Restaurant, Catering), che costituisce il canale storico del caffè espresso, in cui operano oltre 700 torrefazioni, la maggior parte delle quali sono di piccola dimensione. Si tratta di un settore importante del Made in Italy, che in Italia ha raggiunto la fase di maturità: i mercati esteri rappresentano perciò uno sbocco commerciale strategico, funzionale ad ogni strategia di crescita aziendale. L’evoluzione che si sta verificando nel contesto internazionale, con l’affermazione di nuovi competitors e la diffusione del consumo di caffè anche in Paesi tradizionalmente lontani a questa bevanda, pongono nuove opportunità ed allo stesso tempo nuove sfide alle imprese italiane. L’obiettivo del presente lavoro è quello di riflettere sul posizionamento competitivo delle imprese italiane in questo mutato quadro ambientale internazionale e fornire alcune indicazioni per il miglioramento di tale posizionamento in una prospettiva futura.

MAURIZIO GIULI è presidente dell’Associazione Italiana Costruttori Macchine per Caffè Espresso e dal 2002 è direttore marketing della Nuova Simonelli. Laureato in economia e commercio, ha conseguito il dottorato di ricerca in economia e gestione delle imprese ed il Master Science in International Business a Londra. Ha maturato esperienze come export area manager ed ha insegnato economia aziendale presso l’Università degli studi di Camerino.

FEDERICA PASCUCCI è professore aggregato presso la Facoltà di Economia “Giorgio Fuà” dell’Università Politecnica delle Marche, dove insegna internet e marketing; ricercatrice presso la medesima università, ha in precedenza conseguito il titolo di dottore di ricerca in economia e gestione delle imprese e svolge da anni studi sui temi del web marketing e del marketing internazionale, rispetto ai quali è autrice di varie pubblicazioni.

A STRATEGIC OVERVIEW OF THE COFFEE INDUSTRY IN ITALY

From a manufacturing point of view, it is quite easy to identify the reference sector for the coffee product. This is made up of those companies which, starting from green coffee through the same process of chemical-physical transformation (that is the coffee roasting), get the same product, namely the coffee beans, that can be developed in various forms (ground coffee or coffee beans, decaffeinated or not, portioned, instant coffee). The combination of these firms makes up the roasting industry. In case you want to undertake the analysis from the competitive point of view, you have to consider that not all coffee roasting companies are in competition with each other, as there are different marketplaces where each one can operate. In particular, it is useful to distinguish three market areas, according to the groups of customers the company is targeting (groups which identify the different “marketing channels” of coffee):

1_RETAIL, or retail distribution (modern retail, chain retail, and small retail stores), which supplies the home consumption of coffee; in this channel there is a “gap in time and space” between the activity of purchase and that of consumption, since the purchase takes place in retail stores but the consumption takes place “at home” at a later time. Therefore, the purchase experience is distinct and different from the experience of consumption.

2_HO.RE.CA. (abbreviation of the English words Hotel, Restaurant and Catering), which is the channel of public shops for the administration of food, beverages and the like, that supplies coffee consumption outside home; in addition to the catering trade, Ho.Re.Ca. channel also includes social or community catering. In both cases, purchase and consumption are contextual: in other words, the shopping experience is combined with the experience of consumption.

3_VENDING & SERVING CHANNEL, which is formed by the companies managing vending machines and systems for pods and capsules. There aren’t still clear and unambiguous definitions of what is considered vending and what serving. In the present work vending means the automatic distribution, ie the administration of food and beverages (including coffee) carried out directly by the consumer, without any intermediary, and in automatic mode.

Different types of distributors fall within the broad definition of vending: the free-standing machines, self-supporting and of large size (so-called “wardrobes”), and the table top machines, which are of smaller dimension and placeable on any bearing surface. These ones feed the OCS channel (Office Coffee Service), ie the single-serve coffee (pods and capsules) intended primarily for consumption in office and in workplace. The serving channel is rather the portioned system as a whole, which feeds across all markets (Ho.re.ca., OCS, families). In general, this channel feeds the consumption of coffee in places not intended for catering (“no-food segment”), but that set up a “coffee corner” inside them to enhance the atmosphere and offer an additional service to their customers (eg, hospitals, universities, retail stores, dealers, museums, etc..). It should be noted, however, that recently even in catering venues is spreading the use of systems for capsules, which are particularly advantageous in situations where the volume of coffee served to customers is reduced (1).Looking at the reality of recent years, we have to signal also an additional trading channel: the one constituted by the INTERNET. The electronic channel enables the roasting company to sell directly to consumers, bypassing the intermediary distribution. It is still a “niche channel,” in the double sense that it is used by a few companies (whose number, however, is growing) and generally not for the entire product range (2) (Caffè Pascucci, Casa del Caffè Vergnano, Zicaffè, Costadoro, Corsino Corsini, Caffè Molinari, Illycoffee, Kimbo (ex Cafè Do Brasil), Segafredo Zanetti, Caffè Lavazza only for the single-serving segment). Each of the channels described above is in fact a ” potential market” with a structure and a degree of attractiveness deeply different from those of others.

The coffee Retail market is characterized by high concentration, on both the supply, and demand. As concerns the supply, the first 6 groups account for about 70% of the market (in the order Lavazza, Nestlé Italia, Illy, Kimbo,(ex Cafè do Brasil), Segafredo Zanetti and Monedelz Italy (with the brands Hag and Splendid). As for the demand, it is mainly composed of the modern distribution (super and hyper markets), which accounts for 67.2% of sales in quantities while the traditional small retail for only 6.6% (Markup, 2010). The clients which the roasting company has to deal with are therefore of great size and can exert a high relative bargaining power (Porter, 1982: 32). The small local roasters continue to operate in this market, in a limited geographical area, serving the local small retailers still operant and following two main strategies: a competitive strategy based on price and promotions, or a competitive strategy of focusing, intended to serve small niche markets with specific products and a selective distribution.

In ho.re.ca. the supply is more fragmented, with the first three roasters (Illycoffee, Segafredo and Lavazza) covering just 15% of sales in quantity, leaving ample room of market also to small companies (Coffitalia, Year Directory 2012-2013). Even served clientele is mainly composed of public exercises (coffee bars, restaurants, ….) of small size. This different structure of competition between ho.re.ca market and retail market can be explained considering the barriers to entry represented by large marketing investments (in advertising and promotion, in the first place), which are required for entry into the set of large and modern retailers, which in fact preclude the entry to the smaller roasters. Large roasting companies, in fact, by means of a pull marketing strategy, try to strengthen brand loyalty among consumers and in so doing to “force” large retailers to deal with their products and brands.

Completely different is the situation in the ho.re.ca channel, where customers are made up of retail stores spread throughout the area, often of small-size, which require, not only coffee, but also a range of services (technical and commercial assistance, financial facilitations, etc.) and complementary goods (accessories, coffee cups, coffee machines etc.) (3). The satisfaction of this demand needs a “proximity to the customer” which the smaller “local” roasters are able to provide more efficiently than larger firms In addition, preferences regarding coffee vary in a significant manner depending on the region and the small local roasters can often satisfy local demand better than others, getting a market position of “almost-monopoly” in a limited geographical area. Ho.re.ca. is a market that presents barriers of geographical and logistical order, which effectively protect small local roasters from the external competition of big coffee players.

The small size, which in the retail channel is a condition absolutely unfavourable for company competitiveness, in the Ho.re.ca. channel represents a key factor instead.In the latter channel moreover fidelity to the retail store, that is to a bar or a pub, is a more important factor than brand loyalty of a product in consumer choices. This fact inevitably affects the competitive relationship and investment decisions of firms. The Table provides a summary of the main differences between the two evaluated markets.

| Distinctive elements of Retail and Horeca | ||

| RETAIL | HORECA | |

| Supplyconcentration | High | Low |

| Demand concentration | High concentration (of the modern retail) | Low concentration (high density of venues per inhabitants) |

| Key factors for success | Advertising investments on the product’s brand, promotions | Level of service, quality and variety of blends |

| Profit margins for the roaster | Low | High |

| Brand loyalty by consumer | Upper-middle | Low, higher the loyalty to retail venue |

Each roasting company can choose to operate in one of these markets or, by means of multi-channel distribution policies, can choose to be present in different markets. In the Italian market, in all analyzed channels, the intensity of competition is already very elevated, not only for the number of firms that operate in roasting, but also because of factors related to consumption demand, which is saturated by now: the level of demand has reached the market potential and there aren’t significant opportunities for growth in consumption. The share of coffee penetration has in fact reached 90% and also the frequency of consumption cannot be increased, because of the organoleptic features (presence of caffeine) of the product. In fact, the total consumption of coffee remained fairly stable during the 2000s, with a decline in the last five years.

The drop was observed both in the outside channel both in the home channel, even if the incidence of that relative to the first is greater than that of the second, so much so that there was a light modification in the percentage distribution of consumption between home and outside, in favor of the former. Home consumption is still the most prevalent; according to the latest available data, it accounted for over 66% of the Italian market. As will be detailed in the continuation of the work, in turn, the fall in outdoor consumption is attributable to the decrease in consumption in traditional ho.re.ca., since the vending and serving channel grew, although at a slower pace in recent years (4).

Continuing the strategic analysis of competition, it should be noted that companies active on the market not only are very numerous, but also present a pretty wide variety of dimensional, organisational, strategic etc. profiles, which doesn’t make easy to carry out any clusterization. That said, it’s anyway possible to provide a framework, which is useful to identify some groups of companies, based on three main variables:

- the market field in which the companies operate, intended as a sales channel of the products they offer (ho.re.ca., retail, vending and serving);

- the geographic scope of the Italian market served, which can be local (region of origin and surrounding areas), multi-regional and national level;

- international marketing orientation, defined as structured presence (not occasional) on foreign markets, which can be represented by a share of abroad sales greater than or equal to 20%.

Even though coffee is one of the few Italian markets in food & beverage that is not dominated by foreign multinationals, it should be detected an important presence of two large foreign food companies, for which coffee is “just one” of the business in which they are present: Mondelez International with its subsidiary Mondelez Italia and Nestlé with its subsidiary Nestlé Italiana e Nespresso Italiana ; these ones are leaders in some specific segments, such as decaffeinated coffee (think about the brand Hag of Mondelez Italia), soluble coffee (think of the brand Nescafé) and portioned (with Nespresso). These are also among the major players in the world along with Keurig Green Mountain, Folger Coffee Company / Smucker and Starbucks, which, although geared to the business of cafes, purchases and transform on its own the coffee used in its venues.

In addition to Mondelez and Nestlé, the only other companies with national coverage are the four Italian large multinational corporations of coffee Lavazza, Segafredo Zanetti, Illy (which are also export-oriented) and Kimbo Spa (not export-oriented, since the internationalization process has been launched recently and so has not reached the same levels of the others). For these four companies, roasting and selling coffee represent the core business, have a significant presence in all channels and offer a wide range of products, often structured in rather deep lines. Within each group of firms so identified , there can be found different competitive strategies, which depend on firm-specific factors, such as history, business aims, resources and expertise, and so on. So Illy, for example, although part of the same group of Lavazza and Segafredo, has a market positioning completely different from that of other large roasters, the result of a strong brand differentiation, based on the quality and uniqueness of the product.

Also the size of the range of products is not always uniform within groups: some companies choose to complete the supply with beverages and products other than coffee (eg, tea, chocolate, barley, spirits, candies, cookies), others instead focus almost exclusively on coffee. Then some companies turn special attention to organic coffee, offering one or more lines of bioproducts (among them Pellini, Caffè Pascucci, Corsino Corsini, Caffè Molinari). Another distinctive feature is the opening of cafés under its own brand. While Caffè Pascucci, for example, has been focused for a long time on this strategy, other roasters have not yet made the entry in this business (Diemme, Zicaffè, Portioli, Costadoro), although part of the same group.

1_Competitive Date estimates that the consumption in this emerging channel amounts to 1,200 tons (2012), increasing of 9.1% over the previous year (Coffitalia, Yearbook 2013-2014, Beverfood.com Edizioni ).

2_For an in-depth analysis on opportunities and challenges of e-commerce, see: Pascucci, “Strategie di Marketing online per il vantaggio competitivo aziendale” – Società Editrice Eusculapio, 2013.

3_In order to ensure a better customer service and the best combination “coffee blend – machine”, some roasters have diversified production, entering into the business of espresso machines, through the acquisition of existing companies. This is the case for example of Torrefazione Portioli Spa, which acquired GIME (Gruppo Italiano Macchine Espresso).

4_The decline in coffee sales in retail stores has also been confirmed for 2012, both in quantity and in value (see Coffitalia 2013-14 Beverfood.com Edizioni – www.beverfood.com).

ITALIAN ESPRESSO RETURNS TO COMPETITIVENESS

by Maurizio Giuli and Federica Pascucci

Franco Angeli Editore – 2014

In Italy a wide and structured system of business has developed around the espresso coffee and the roasting companies are the core. They transform the raw material in roasted coffee and they sell it in various forms and in different channels; this paper will focus on the Ho.re.ca. channel (Hotel, Restaurant, Catering), which represents the historical channel of espresso coffee, with more than 700 roasters active in the field, most of which small-sized. It is an important sector of the Made in Italy industry, which in Italy has reached the stage of maturity: foreign markets are therefore a strategic commercial outlet, functional to every company’s growth strategy. The evolution that is taking place in the international context, with new competitors emerging and the coffee consumption spreading in countries traditionally far from this drink, creates new opportunities and at the same time new challenges to Italian companies. The purpose of this document is to reflect on the competitive position of Italian firms in this changed international environmental framework and to provide some guidance for the improvement of this positioning in a future perspective.

MAURIZIO GIULI is the president of the Italian Association of the Espresso Machines Manufacturers and since 2002 he is marketing director of Nuova Simonelli. Graduated in Economics, he received his PhD in economics and business management, and the Master Science in International Business in London. He gained experience as export manager and has taught business administration at the University of Camerino.

FEDERICA PASCUCCI is associate professor at the Faculty of Economics “Giorgio Fua” at the Polytechnic University of Marche, where she teaches Internet and marketing; researcher at the same university, she had previously held a PhD in economics and business management, and for many years has carried out studies on the topics of web marketing and international marketing, about which she wrote several publications.