L’indagine annuale sul settore vini dell’Area Studi Mediobanca ci consente di fare il punto sul quadro competitivo del mercato vinicolo italiano che riconferma per il 2016 ai primi tre posti della classifica dei produttori i gruppi GIV-Riunite, Caviro, Antinori.

LO SCENARIO SETTORIALE

Nel 2015 la produzione mondiale di vino è valutata dall’OIV in 274,4 M.n/hl, in lieve aumento sul 2014 (+1,3%). La previsione per il 2016 è di 259,4 M.n/hl, in marcata contrazione rispetto all’anno precedente (5,5%). L’Italia è stata nel 2015 il primo produttore con una quota del 18,2% sul totale mondiale, riconquistando il primato perduto nel 2014 a favore della Francia (17,3% del totale). Le anticipazioni per il 2016 confermerebbero l’Italia nella posizione di primo produttore mondiale con 48,8 M.n/hl, contro i 41,9 milioni della Francia e i 37,8 della Spagna.

Nel 2015 il valore della produzione italiana è valutato in 12,9 miliardi di euro. Le stime Istat per il 2015 indicano una quota di produzione di vini Doc e Docg pari al 39% del totale, in aumento del 15,8% sul 2014; ad essa si aggiungono i vini Igp con il 31,7% (+14,7% sul 2014) e, a saldo, i vini comuni che contano per il residuo 29,3%. Una quota consistente della produzione italiana è esportata, con un saldo attivo passato dai 760 milioni di euro nel 1990 a 5,1 miliardi nel 2015 (6,7 volte), anno in cui i volumi sono diminuiti dell’1,2% e il valore è aumentato del 5,4%. I dati provvisori dell’Istat relativi al 2016 riportano un progresso delle esportazioni a valore del 4,3% sul 2015 (+2,9% a quantità). Il saldo attivo provvisorio a dicembre 2016 è salito a 5,3 miliardi (+4,9% rispetto al 2015).

LA DINAMICA DELLE VENDITE: 2011-2016 E LE ASPETTATIVE DI VENDITa PER IL 2017

Il fatturato aggregato delle 140 società vinicole italiane esaminate nell’indagine Mediobanca è cresciuto nel 2015 del 5,1%, media dello sviluppo del fatturato estero (+6,9%) e di quello nazionale (+3,2%). I pre-consuntivi del 2016 segnalano un’accelerazione della crescita: +6% le vendite totali, di cui +5,3% in Italia e +6,6% oltre confine, soprattutto grazie al settore degli spumanti che avanza del 13,6%, con incrementi del 14,1% sul mercato domestico e del 13% sull’estero. Tra il 2011 ed il 2016 l’export è cresciuto mediamente del 7,8% all’anno, le vendite interne del 3,7%. Nel complesso, la crescita del fatturato vinicolo dal 2011 è risultata decisamente superiore a quella della manifattura (+11,7%). In ogni caso l’industria enologica è quella che esprime il maggior valore di esportazione rispetto a tutte le altre industrie alimentari italiane

Il 90,1% degli intervistati da Mediobanca prevede di non subire un calo delle vendite nel 2017, anche se gli ottimisti (crescita delle vendite superiore al 10%) sono solo il 17,3%; per contro, appena il 9,9% attende una flessione dei ricavi. Nell’insieme permane un’intonazione positiva, ma improntata a grande prudenza; il 46,9% degli intervistati ritiene di non andare oltre il 5% di crescita dei ricavi nel 2017. Le attese per l’export ricalcano la stessa tendenza, ma hanno un’intonazione leggermente migliore: il 92,3% degli intervistati prevede un fatturato in crescita o al più stabile nel 2017 ma le attese di crescita superiore al 10% arrivano al 24%. I pessimisti (riduzione dei volumi) sono solo il 7,7%.

DESTINAZIONE MONDIALE DELLE VENDITE

Le aree mondiali di destinazione delle vendite vedono ancora la prevalenza dei mercati di prossimità (Paesi UE) che hanno assorbito nel 2016 il 52,1% del fatturato estero, con un incremento a valori sul 2015 del 7,1%. Il Nord America rappresenta la seconda area di riferimento, invariata al 34,2% del totale, in aumento a valori del 6,3%. Africa e Medio Oriente sommano l’8,4%, in progresso dell’1,9%, mentre i mercati asiatici e del Far East e il Centro-Sud America segnano incrementi di portata rilevante (rispettivamente +7,9% e +13,1%) pur restando ancora marginali (4% e 1,3% del totale)

I GRANDI PRODUTTORI – TOP WINERIES

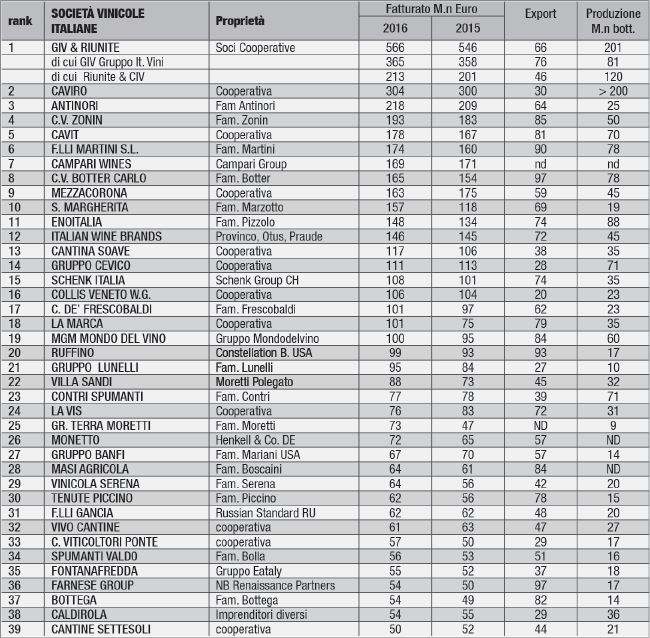

I tre maggiori produttori per fatturato nel 2016 si confermano nell’ordine:

- il gruppo cooperativistico GIV-Riunite/CIV (566 milioni di euro, +3,6% sul 2015),

- il gruppo cooperativistico Caviro (304 milioni, +1,1%),

- il gruppo toscano Antinori (218 milioni, +4,5% sul 2015).

Seguono altri 16 gruppi con fatturati di almeno 100 milioni di euro (vedere tabella). Il club dei super big, con fatturato superiore ai 100 milioni di euro, tende ad espandersi anno dopo anno: erano 9 nel 2011 ed ora sono raddoppiati.

PRINCIPALI SOCIETÀ VINICOLE ITALIANE

Fonti: Elaborazioni Beverfood.com su dati U.S. Mediobanca e classifica delle cantine di www.annadimartino.it/la-classifica-2016/

Nella parte alta della classifica andrebbe inserito anche Martini & Rossi Gruppo Bacardi, non rilevato da Mediobanca; il gruppo è attivo nel settore degli spirits, ma anche in quello dei vini speciali (spumanti e vermut) dove dovrebbe esprimere un fatturato specifico di almeno 100 mio € . Gli altri grandi gruppi del settore spirits, che esprimono fatturati di rilievo anche nel settore vini, sono Campari (spumanti e varie cantine) e ILLVA Disaronno (vini Duca di Salaparuta, Florio e Corvo)

Anche nella graduatoria 2016 convivono aziende di dimensioni e caratteristiche molto diverse: realtà cooperative, realtà privatistiche (in larga parte a controllo familiare) e -in misura minore- a controllo di società finanziarie) ed, infine, un numero limitato a controllo di gruppi esteri (Schenk Italia, Ruffino, Mionetto, Banfi, F.lli Gancia…) . Al controllo familiare è riconducibile il 55,9% del patrimonio netto complessivo dell’aggregato.

Il rapporto con i mercati finanziari rimane trascurabile in Italia anche se recentemente due società si sono quotate (Masi Agricola, all’Aim dal 30 giugno 2015, e IWB, all’Aim dal 29 gennaio 2015). Altre 3 società sono interessate alla Borsa, ma in modo indiretto, attraverso la quotazione della controllante, che in tutti i casi assume lo status di investitore finanziario (si tratta dei gruppi assicurativi Allianz, Generali e UnipolSai). Con riguardo a Campari, va infine segnalato che le azioni della capogruppo Davide Campari sono quotate al Mercato Telematico di Borsa Italiana fin dal 2001.

L’INDAGINE MEDIOBANCA

L’indagine si articola in due sezioni. La prima riguarda 140 principali società di capitali italiane operanti nel settore vinicolo(che nel 2015 hanno fatturato più di 25 milioni di euro. Compongono l’insieme 43 cooperative , 90 S.p.A. e s.r.l. a controllo italiano e sette società a cont- per rollo estero. L’aggregato ha segnato nel 2015 un fatturato pari a 6,6 miliardi di euro e, quindi, un tasso di rappresentatività del 51% in termini di produzione (circa 12,9 miliardi di euro nel 2015) e del 63,6% in termini di export (5,4 miliardi di euro). La seconda sezione è invece dedicata ai principali gruppi vinicoli internazionali quotate, con fatturato superiore a 150 milioni di euro.

a cura della redazione Beverfood.com Edizione

©RIPRODUZIONE RISERVATA

Per scaricarsi copia dell’indagine Mediobanca: www.mbres.it/it/publications/wine-industry-survey