Competitive Data ha completato l’analisi dei bilanci delle società di capitali appartenenti al settore della gestione vending, o gestori di distributori automatici, e dei produttori di distributori automatici, nel triennio 2020-2022.

FATTURATI IN CRESCITA

Il fatturato totale delle prime 225 gestioni vending è stato pari a 1,6 mld di euro nel 2022, in crescita del +12,1% rispetto al 2021. La palma d’oro spetta alle regioni del Nord Ovest con una crescita del +15,1%, seguite, a poca distanza, dalle regioni del Sud e Isole con il +14,1%, quindi le regioni del Centro con il +11,8%, ed infine le regioni del Nord Est (+7,8%).

LA CRESCITA ALL’INTERNO DELLE CLASSI DI FATTURATO

La crescita maggiore la fanno registrare le gestioni vending con fatturato superiore ai 10 milioni di euro, con una performance del +15,5%, seguite dalle aziende con fatturati inferiori ai 5 milioni di euro che crescono del +11,2%, ed infine le aziende con fatturati compresi tra 5-10 milioni di euro con una crescita del +3,1%.

VALORE AGGIUNTO IN CRESCITA

Il valore aggiunto complessivo è stato pari a 0,6 miliardi di euro nel 2022, con una crescita rispetto al 2021 del +6,2%. Al suo interno sono questa volta le regioni del Sud e Isole a primeggiare con il +10,6% di crescita, seguite dalle regioni del Centro con il +9,7%, quindi le regioni del Nord Ovest con il +8,1%, ed infine le regioni del Nord Est con il +2,0%.

RITORNANO GLI UTILI

Fanno registrare un vero e proprio exploit gli utili che crescono del +625% nel 2022, grazie ad una incidenza percentuale sui ricavi che si porta dallo 0,3% del 2021 all’1,8% del 2022.

Risultati che sono stati conseguiti pur in presenza di un numero minore di aziende che hanno chiuso l’esercizio in utile: 190 nel 2022 contro le 196 del 2021.

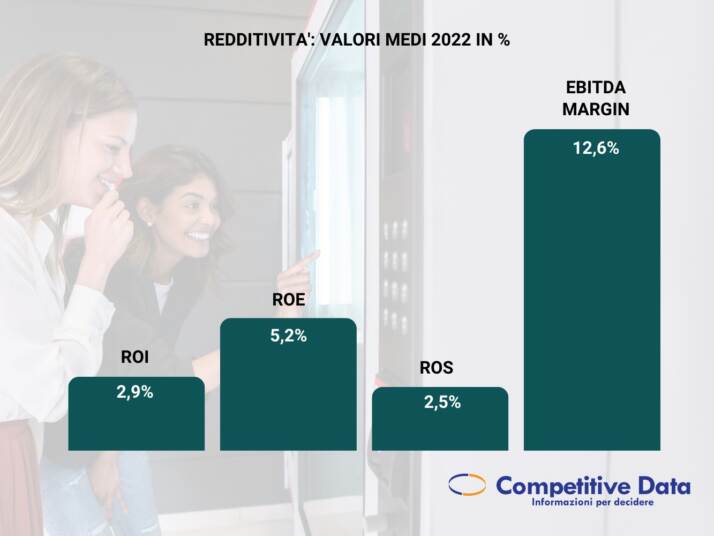

INDICI DI REDDITIVITÀ

Aggregando i bilanci delle società che realizzano nel settore delle gestioni vending una quota superiore al 50% dei ricavi si ottiene il bilancio somma settoriale, dal quale vengono calcolati i valori medi di riferimento con cui confrontare le performance aziendali.

- Il ROE, Return on Equity, è il rapporto tra Utile e Patrimonio netto e rappresenta la redditività per i soci. Il ROE medio passa dal 2,2% del 2021 al 5,2% del 2022.

- Il ROI, Return on Investment, è il Risultato operativo (ottenuto sottraendo dai ricavi tutti i costi operativi) sul Capitale investito netto (cioè l’attivo di Stato Patrimoniale al netto dei fondi di rettifica). Il ROI medio migliora il suo valore passando dall’1,8% del 2021 al 2,9% del 2022.

- Il ROS, Return on Sales, è il rapporto tra il risultato operativo e i ricavi e rappresenta il margine operativo sulle vendite. Anche il ROS migliora il suo valore passando dall’1,8% del 2021 al 2,5% del 2022.

È invece in controtendenza l’EBITDA medio rispetto al fatturato, o ebitda margin, il quale passa dal 13,0% del 2021 al 12,6% del 2022.

RISCHIO FINANZIARIO

Il Leverage detto anche rapporto di indebitamento, quasi dimezza il 4,4% del 2020 attestandosi al 2,3% nel 2021.

Stessa sorte seguono gli oneri finanziari che passano dal 6,3% del 2020 al 3,8% del 2021.

Ulteriori approfondimenti sono disponibili al link www.monitoraitalia.it/analisi-del-settore-vending-nel-2023/

+info: www.compedata.com