I prezzi internazionali del caffè hanno registrato una tendenza al ribasso negli ultimi due anni, un calo del 20,1% rispetto ad agosto 2017. Questo calo è legato principalmente ai fondamentali del mercato, anche se altri fattori – come i movimenti dei tassi di cambio e i mercati a termine – svolgono anch’essi un ruolo. Le esportazioni totali a luglio 2018 ammontavano a 10,11 milioni di sacchi, rispetto ai 9,66 milioni di luglio 2017. Le esportazioni di caffè, da ottobre 2017 a luglio 2018, sono aumentate dello 0,9% giungendo a 101,2 milioni di sacchi, rispetto ai 100,34 milioni di sacchi esportati l’anno precedente nello stesso periodo.

I PREZZI

I prezzi del caffè hanno continuato la loro tendenza al ribasso, in quanto la media mensile dell’indicatore composito ICO, ad agosto 2018, è scesa a 102,41 centesimi di dollaro USA, il 4,5% in meno rispetto a luglio 2018 e il 20,1% in meno rispetto ad agosto 2017. Si tratta dell’indicatore composito medio mensile più basso da novembre 2013 (quando ha raggiunto i 100,99 centesimi di dollaro USA/lb) e la media mensile più bassa da agosto dal 2006 (quando il prezzo dell’indicatore mensile era di 95,78 centesimi di US/lb). Nell’agosto 2018 l’indicatore composito giornaliero si è mosso all’interno di un intervallo di 98,63 cent/lb statunitensi e 106,65 cent/lb statunitensi. Il calo a 98,63 centesimi di US/lb, registrato il 31 agosto, è stato il prezzo giornaliero più basso dal 14 novembre 2013, (quando era di 98,11 centesimi di US/lb).

Nell’agosto 2018, i prezzi per tutti gli indicatori di gruppo sono diminuiti per il terzo mese consecutivo. Il calo maggiore si è verificato nel prezzo medio dei prodotti naturali brasiliani, che è sceso del 5,5% a 104,46 centesimi di dollaro USA/lb, seguito da un calo del 4,4% a 80,74 centesimi di dollaro USA/lb per Robusta. Gli altri Mild sono diminuiti del 4,1% a 125,21 cent/lb statunitensi, mentre quelli colombiani sono diminuiti del 2,9% arrivando a 129,99 cent/lb. Ciò ha aumentato il differenziale tra Colombian Milds e Other Milds del 44% a 4,78 US cent/lb a causa della diminuzione meno marcata di colombiani mild.

L’arbitraggio medio di agosto, misurato sui mercati a termine di New York e Londra, è calato del 6% a 36,18 centesimi di dollaro USA, ovvero il secondo mese consecutivo di calo. Tuttavia, la volatilità infragiornaliera del prezzo dell’indicatore composito ICO è aumentata di 0,4 punti percentuali al 5,2% con l’aumento della volatilità infragiornaliera per tutti gli indicatori. Dopo essere aumentati verso la fine del 2016, raggiungendo 145,82 centesimi di dollaro USA nel novembre 2016, i prezzi del caffè sono diminuiti, con aumenti solo in cinque degli ultimi venti mesi.

È utile confrontare lo sviluppo dei prezzi del caffè in termini sia reali che nominali per capire meglio la situazione attuale rispetto ai cicli precedenti dei bassi prezzi del caffè. Il periodo più lungo di bassi prezzi sia in termini reali che nominali è stato tra il 1999 e il 2004.

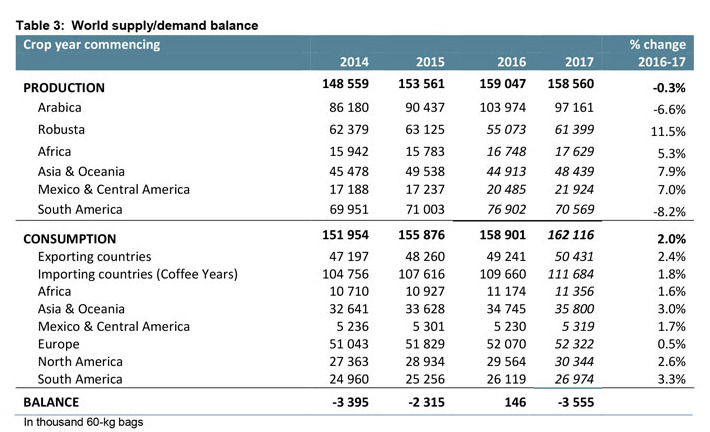

I fondamentali del mercato sono uno dei fattori trainanti degli attuali bassi prezzi, con un certo numero di paesi produttori che si prevede vendano colture eccezionali. La produzione mondiale totale per la campagna 2017/18 stimata è di 158,6 milioni di sacchi nel 2017/18. Ciononostante, la produzione dovrebbe aumentare del 14,2%, arrivando a 78,4 milioni di sacchi nel 2018/19 per i paesi che effettuano il raccolto tra aprile e marzo. La produzione 2018/19 per questo gruppo di paesi è iniziata nell’aprile 2018 e attualmente viene venduta sul mercato mondiale. La produzione nei restanti paesi è costantemente aumentata dal 2012/13, con una produzione nel 2017/18 stimata del 7,6% in più, ovvero 89,96 milioni di sacchi dopo un aumento dell’1,1% a 83,59 milioni di sacchi nel 2016/17.

I CONSUMI

Contrariamente alla produzione, che varia in modo significativo da una stagione all’altra, mentre segue una tendenza generale al rialzo, il consumo mondiale di caffè è cresciuto costantemente a un tasso medio annuo del 2%, passando da 90,28 milioni di sacchi nel 1990/91 a circa 162,12 milioni di sacchi in 2017/18 . Si prevede che i maggiori guadagni si verifichino in Sud America, dove il consumo è stimato a 26,97 milioni di sacchi, il 3,3% in più rispetto al 2016/17 con gran parte della crescita attribuita al Brasile. Il consumo in Asia e Oceania è stimato del 3% in più, a 35,8 milioni di sacchi, mentre il consumo in Nord America è stimato del 2,6% in più, a 30,34 milioni di sacchi.

LE ESPORTAZIONI

Le esportazioni totali a luglio 2018 sono aumentate del 4,6%, arrivando a 10,11 milioni di sacchi, rispetto a luglio 2017. Le esportazioni di colombiani sono cresciute dell’8%, fino a 1,18 milioni di sacchi. I prodotti naturali brasiliani sono cresciuti dell’11,5%, fino a 2,38 milioni di sacchi, mentre gli altri miti sono caduti del 2,4%, a 2,57 milioni di sacchi. Le spedizioni di Robusta sono aumentate del 4,7%, arrivando a quota 3,9 milioni di sacchi. Le esportazioni totali di caffè da ottobre 2017 a luglio 2018 sono aumentate dello 0,9% rispetto a quelle dell’anno scorso nello stesso periodo. Questa crescita è stata guidata da un aumento delle spedizioni di Robusta, che ha raggiunto 37,81 milioni di sacchi, il 3,6% in più rispetto a un anno fa, e di Other Milds, che è cresciuto del 3,5%, ovvero fino a 23,69 milioni di sacchi. Nei primi 10 mesi del 2017/18, le esportazioni di caffè colombiani misti e prodotti naturali brasiliani sono diminuite del 4,8%, arrivando a 11,66 milioni di sacchi e del 2,3%, fino a 28,04 milioni di sacchi, rispettivamente.

Le esportazioni del Brasile sono cresciute del 24,2%, ovvero 2,33 milioni di sacchi nel luglio 2018, che ha notevolmente contribuito all’aumento delle spedizioni di Robusta e prodotti naturali brasiliani. Nei primi 10 mesi del 2017/18, le esportazioni erano inferiori del 4% rispetto a ottobre 2016 e a luglio 2017. Mentre le esportazioni totali nel maggio 2018 erano molto inferiori rispetto agli anni precedenti a causa di uno sciopero nazionale di autotrasporti. Le spedizioni di tutte le forme di caffè recuperato nei due mesi successivi hanno raggiunto i 4,9 milioni di sacchi, il 19,9% in più rispetto al 2017 e il 10,3% in più rispetto al 2016, un aumento favorito da un forte deprezzamento del Real dall’inizio dell’anno. A luglio 2018, le spedizioni di Arabica verde sono aumentate del 5,8%, ovvero 1,67 milioni di sacchi, rispetto a luglio 2017, mentre le esportazioni di Robusta verde hanno raggiunto 366.663 sacchi a luglio 2018, rispetto a 19.825 sacchi di luglio 2017 e 38.238 sacchi di luglio 2016.

A luglio del 2018, le esportazioni vietnamite hanno raggiunto 2,22 milioni di sacchi, il 20,7% in più rispetto a luglio 2017, ed è il secondo più grande volume mai registrato da luglio 2014, quando le spedizioni hanno raggiunto 2,24 milioni di sacchi. Inoltre, le spedizioni nei primi dieci mesi della campagna di caffè 2017/18 sono aumentate del 19,5%, ovvero 24,2 milioni di sacchi. La crescita delle esportazioni deriva dall’aumento stimato del 15,5% della produzione a 29,5 milioni di sacchi per la campagna 2017/18.

Le esportazioni della Colombia sono aumentate del 7,5% a 1,08 milioni di sacchi nel luglio 2018. Tuttavia, le sue spedizioni totali da ottobre 2017 a luglio 2018 sono del 5,4% inferiori a 10,57 milioni di sacchi. Le spedizioni totali per la campagna 2017/18 rappresentano il 75,5% della produzione, che è stimata in 14 milioni di sacchi. Questo è il ritmo rallentato delle vendite dello scorso anno quando il 76,3% del raccolto 2016/17 è stato esportato entro luglio, ma leggermente superiore alla media quinquennale del 74,4%. Secondo la Federazione nazionale dei coltivatori di caffè della Colombia, la produzione della Colombia da ottobre 2017 ad agosto 2018 ha raggiunto 12,77 milioni di sacchi, il 4,7% in meno rispetto ad un anno fa, nello stesso periodo.

Nel luglio 2018, l’Honduras ha spedito 0,69 milioni di sacchi, il 10,8% in meno rispetto a luglio 2017, e le esportazioni totali nei primi dieci mesi della campagna 2017/18 sono inferiori del 2,8% a 6,44 milioni di sacchi. Le cattive condizioni meteorologiche e le carenze di manodopera hanno contribuito notevolmente al volume ridotto delle esportazioni, nonostante un raccolto più ampio nel 2017/18, che è stimato del 12% più alto a 8,35 milioni di sacchi rispetto all’anno raccolto 2016/17. La produzione dell’Honduras si è notevolmente ripresa da un’epidemia di ruggine delle foglie di caffè, con una crescita media del 16,4% all’anno dalla campagna 2013/14 e superando l’Etiopia come terzo produttore di Arabica nella campagna 2016/17.

Le esportazioni indonesiane sono inferiori del 33,6%, con 4,79 milioni di sacchi da ottobre 2017 a luglio 2018. Attualmente l’Indonesia ha una disponibilità limitata di caffè per l’esportazione, poiché la sua produzione dovrebbe diminuire per la seconda stagione consecutiva, raggiungendo 10,9 milioni di sacchi nel 2017/18, 5,1% in meno rispetto alla scorsa stagione. Una stagione di piogge prolungata all’inizio della campagna di caffè del 2017/18 ha influito sulla resa e ha ostacolato la lavorazione a secco delle ciliegie di caffè. Ciò ha contribuito al calo della produzione e delle esportazioni di caffè.

L’Etiopia è stato il sesto maggior esportatore nel luglio 2018 con spedizioni di 0,42 milioni di sacchi, il 15,6% in più rispetto a luglio 2017. Inoltre, le esportazioni da ottobre 2017 a luglio 2018 sono cresciute dell’8,5% a 3,08 milioni di sacchi. La produzione dell’Etiopia è stimata del 4,8% in più con una produzione record di 7,65 milioni di sacchi nell’annata 2017/18.

Fonte: www.ico.org

A cura della Redazione Beverfood.com

© Riproduzione riservata

ICO: Coffee Market Report August 2018

International coffee prices have been experiencing a downward trend in the last two years, averaging 102.41 US cents/lb in August 2018, a 20.1% drop compared to August 2017. The last time the monthly composite indicator price was lower than 102.41 US cents/lb was in November 2013, when it recorded 100.99 US cents/lb. This decline is linked primarily to market fundamentals, though other factors, such as exchange rate movements and futures markets, are also playing a role. Total exports in July 2018 amounted to 10.11 million bags in July 2018, compared with 9.66 million in July 2017. Exports in the first 10 months of coffee year 2017/18 (Oct/17 to Jul/18) have increased by 0.9% to 101.2 million bags, compared to 100.34 million bags in the same period in the last coffee year.

PRICES

Coffee prices continued their downward trend as the monthly average of the ICO composite indicator fell to 102.41 US cents/lb in August 2018, 4.5% lower than in July 2018 and 20.1% lower than in August 2017. This represents the lowest monthly average composite indicator since November 2013, when it reached 100.99 US cents/lb and the lowest monthly average for August since 2006, when the monthly indicator price was 95.78 US cents/lb. In August 2018 the daily composite indicator moved within a range of 98.63 US cents/lb and 106.65 US cents/lb. The fall to 98.63 US cents/lb on 31 August was the lowest daily price since 14 November 2013 when it was 98.11 US cents/lb.

Prices for all group indicators fell for the third consecutive month in August 2018. The largest decrease occurred in the average price for Brazilian Naturals, which fell by 5.5% to 104.46 US cents/lb, followed by a decline of 4.4% to 80.74 US cents/lb for Robusta. Other Milds decreased by 4.1% to 125.21 US cents/lb, while Colombian Milds fell by 2.9% to 129.99 US cents/lb. This increased the differential between Colombian Milds and Other Milds by 44% to 4.78 US cents/lb due to the less marked decrease for Colombian Milds. The average arbitrage in August, as measured on the New York and London futures markets, fell by 6% to 36.18 US cents/lb, which is the second consecutive month of decrease. However, intra-day volatility of the ICO composite indicator price increased by 0.4 percentage points to 5.2% as intra-day volatility for all indicators increased.

After rising near the end of 2016, reaching 145.82 US cents/lb in November 2016, coffee prices have trended downward, with increases in only five of the last twenty months. It is useful to compare the development of coffee prices in both real and nominal terms to understand better the current situation compared to previous cycles of low coffee prices. Figure 5 compares the ICO composite indicator price in nominal and real terms since 1990, i.e. the period in which coffee has been traded on the free market, after the end of ICO economic clauses. The longest period of low prices in both real and nominal terms was between 1999 and 2004. This figure shows that the current price in real terms is still around 7 US cents/lb above the most recent drop in the international coffee price in November 2013 and 32 US cents/lb above the lowest price of September 2001.

Market fundamentals are one of the drivers of the current low prices with a number of producing countries expected to harvest bumper crops. Total world production for crop year 2017/18 is estimated at 158.6 million bags in 2017/18. Nonetheless, production is expected to increase by 14.2%, to 78.4 million bags in 2018/19 for countries with an April-March crop year. The 2018/19 production for this group of countries started in April 2018, and is currently being sold on the world market. Production in the remaining countries has steadily increased since 2012/13, with production in 2017/18 estimated 7.6% higher at 89.96 million bags following a 1.1% increase to 83.59 million bags in 2016/17.

CONSUMPTION

In contrast to production, which significantly fluctuates from season to season while following an overall upward trend, world coffee consumption has steadily grown at an average annual rate of 2%, increasing from 90.28 million bags in 1990/91 to an estimated 162.12 million bags in 2017/18. The largest gains are expected to occur in South America, where consumption is estimated at 26.97 million bags, 3.3% higher than in 2016/17 with much of the growth attributed to Brazil. Consumption in Asia&Oceania is estimated 3% higher, at 35.8 million bags, while consumption in North America is estimated 2.6% higher, at 30.34 million bags.

EXPORTS

Total exports in July 2018 increased by 4.6% to 10.11 million bags, compared to July 2017. Exports of Colombian Milds grew by 8%, to 1.18 million bags, and Brazilian Naturals grew by 11.5%, to 2.38 million bags, while Other Milds fell by 2.4%, to 2.57 million bags. Shipments of Robusta increased 4.7%, to 3.99 million bags. Total coffee exports for October 2017 through July 2018 were 0.9% higher than those in the same period one year ago. This growth was led by increased shipments of Robusta, which reached 37.81 million bags, 3.6% higher than one year ago, and of Other Milds, which grew by 3.5% to 23.69 million bags. In the first 10 months of coffee year 2017/18, exports of Colombian Milds and Brazilian Naturals decreased by 4.8% to 11.66 million bags and 2.3% to 28.04 million bags, respectively.

Brazil’s exports grew 24.2% to 2.33 million bags in July 2018, which greatly contributed to the increased shipments of Robusta and Brazilian Naturals. In the first 10 months of 2017/18, its exports were 4% lower than in October 2016 to July 2017. While total exports in May 2018 were much lower than in previous years due to a nationwide trucking strike, shipments of all forms of coffee recovered in the following two months reaching 4.9 million bags, which is 19.9% higher than in 2017 and 10.3% higher than in 2016, encouraged by a sharp depreciation in the Real since the start of the year. In July 2018, green Arabica shipments increased 5.8%, to 1.67 million bags, compared to July 2017, while green Robusta exports reached 366,663 bags in July 2018, compared with 19,825 bags in July 2017 and 38,238 bags in July 2016. Brazil’s current shipments are coming primarily from its new crop, which began to be harvested in April 2018 and is expected to be larger than in 2017/18, as Arabica production is in an on-year of its biennial cycle and Robusta production has recovered from the drought in previous years.

In July 2018, Vietnam’s exports reached an estimated 2.22 million bags, 20.7% higher than in July 2017, and is the second largest volume on record for July following July 2014 when shipments reached 2.24 million bags. Further, shipments in the first ten months of coffee year 2017/18 are estimated to have increased by 19.5% to 24.2 million bags. The growth in exports comes from the estimated 15.5% increase in production to 29.5 million bags for crop year 2017/18.

Colombia’s exports rose by 7.5% to 1.08 million bags in July 2018. However, its total shipments for October 2017 to July 2018 are 5.4% lower at 10.57 million bags. Total shipments for crop year 2017/18 represent 75.5% of production, which is estimated at 14 million bags. This is behind the pace of last year’s sales when 76.3% of its 2016/17 crop was exported by July, but slightly ahead of the five-year average of 74.4%. Colombia’s output for October 2017 to August 2018 reached 12.77 million bags, which is 4.7% lower than the same period one year ago, according to the National Federation of Coffee Growers of Colombia.

In July 2018, Honduras shipped 0.69 million bags, 10.8% lower than in July 2017, and total exports in the first ten months of crop year 2017/18 are 2.8% lower at 6.44 million bags. Poor weather and labour shortages have greatly contributed to the reduced volume of exports despite a larger crop in 2017/18, which is estimated 12% higher at 8.35 million bags compared to crop year 2016/17. Honduras’s output has recovered greatly from an outbreak of coffee leaf rust, averaging a growth of 16.4% a year since crop year 2013/14, and surpassing Ethiopia as the third largest Arabica producer in crop year 2016/17.

Indonesia’s exports are estimated 33.6% lower, at 4.69 million bags for October 2017 through to July 2018. Indonesia currently has limited availability of coffee for export, as its production is estimated to decrease for the second consecutive season, reaching 10.9 million bags in 2017/18, 5.1% lower than last season. A prolonged rainy season at the start of coffee year 2017/18 impacted yield and hampered dry processing of coffee cherries. This has contributed to the decline in output and exports of coffee.

Ethiopia was the sixth largest exporter in July 2018 with shipments of 0.42 million bags, 15.6% higher than in July 2017. Further, its exports for October 2017 through to July 2018 grew 8.5% to 3.08 million bags. Ethiopia’s production is estimated 4.8% higher at a record output of 7.65 million bags in crop year 2017/18.

Fonte: www.ico.org

A cura della Redazione Beverfood.com

© Riproduzione riservata