L’indagine, condotta dal MBRES (Ufficio Studi di Mediobanca www.mbres.it/) riguarda 122 principali società di capitali italiane operanti nel settore vinicolo che nel 2013 hanno fatturato più di 25 milioni di euro. L’aggregato ha espresso nel 2013 un fatturato pari a 6,1 miliardi di euro, per un tasso di rappresentatività del 51% in termini di produzione e del 60,4% in termini di export. Le evidenze economico-finanziarie sono state integrate con interviste alle imprese volte a valutare i dati pre-consuntivi del 2014, le attese sulle vendite per il 2015 e alcuni aspetti della struttura commerciale.

LO SCENARIO VINICOLO ITALIANO

Nel 2013 la produzione mondiale di vino è valutata dall’OIV in 287,6 milioni di ettolitri, in aumento del 12,2% rispetto al 2012 (256,2 milioni), il valore più alto del quinquennio. La previsione per il 2014 è di una vinificazione a 271 milioni di ettolitri in leggera contrazione rispetto all’anno precedente (- 5,8%). Le stime per il 2014 segnano il ritorno della Francia nella posizione di primo produttore mondiale con 46,2 milioni di ettolitri contro i 44,4 milioni dell‟Italia e i 37 della Spagna.

Nel 2013 il valore della produzione italiana è stimabile in 11,9 miliardi di euro. Le stime Istat per il 2013 indicano una quota di produzione di vini Doc e Docg pari al 38,5% del totale (in progresso dell’8,2% sul 2012); ad essa si aggiungono i vini Igt con il 35% (+25,8% sul 2012) e, a saldo, i vini comuni che contano per il residuo 26,5%. Una quota consistente della produzione italiana è esportata, con un saldo attivo passato dai 760 milioni di euro nel 1990 a 4,7 miliardi nel 2013. I dati dell’Istat relativi al 2014 riportano un progresso delle esportazioni sul 2013, sia a quantità (+1,1%) che a valori (+1,4%)- Il fatturato aggregato delle 122 società vinicole italiane oggetto dell’indagine è cresciuto nel 2013 del 5,9%, media dello sviluppo del fatturato estero (+9,1%) e di quello nazionale avanzato del 2,9%. Per il 2014 si confermano la prosecuzione della crescita, ma in ulteriore rallentamento: +1,4% le vendite totali, invariate in Italia, +2,8% oltre confine.

Circa le aspettative per il 2015, vi sarebbe un ulteriore assottigliamento delle due fasce estreme, quella che si attende una crescita oltre il 10% e quella che intravede una contrazione; si amplia al 73,5% l’incidenza delle attese positive ma sotto il 10% (al 50% quelle sotto il 5%). Il dato lascia intendere un atteggiamento prudente nella formulazione delle previsioni, in un contesto che permane condizionato da grande incertezza e induce un posizionamento generalizzato nell’intervallo intermedio delle performance.

Le aree mondiali di destinazione delle vendite vedono la prevalenza dei mercati di prossimità (Paesi UE) che hanno assorbito nel 2014 il 50,4% del fatturato estero, con un incremento sul 2013 dell1,7% (quando pesavano il 51,1%). Il Nord America rappresenta la seconda area di riferimento, pari al 32,3% del totale, in aumento del 6,1% sul 2013 (31,4%). Africa e Medio Oriente sommano l’11,1%, in regresso del 3,3%, mentre i mercati asiatici e del Far East, pur realizzando incrementi di portata rilevante (+16,9%), sono ancora marginali restando sotto il 5% del totale

I MAGGIORI PRODUTTORI VINICOLI ITALIANI

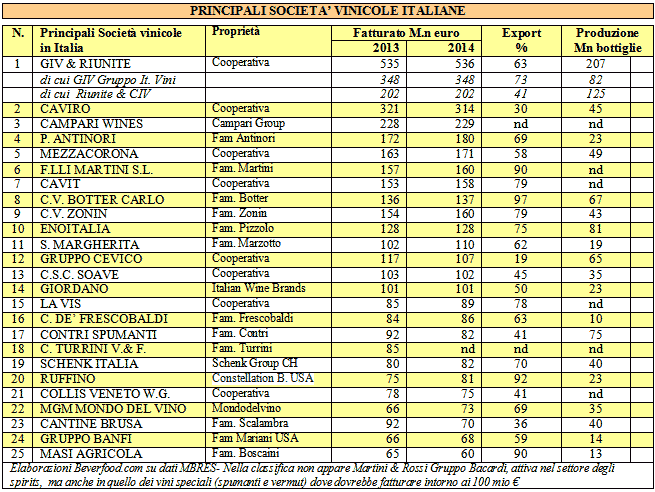

I tre maggiori produttori italiani per fatturato nel 2014 sono stati il gruppo Cantine Riunite-GIV (536 milioni di euro, +0,3% sul 2013), Caviro (314 milioni, -2,0%) e la divisione vini del Gruppo Campari (209 milioni, in calo dell‟8,3% sul 2013). Seguono la Antinori, che nel 2014 ha realizzato una crescita del 4,8% portandosi a 180 milioni di euro, la cooperativa Mezzacorona a 171 milioni di euro (+5%) e appaiate a 160 milioni la Fratelli Martini (+1,8%) e la Zonin (+4%). Solo una società ha realizzato un aumento dei ricavi superiore al 10%: è la forlivese Mgm con vendite a 73 milioni (+10,1% sul 2013). Altre variazioni degne di nota hanno interessato la Ruffino (+8,4% a 81 milioni) e il Gruppo Santa Margherita (+7,8% a 110 milioni). Nell’insieme la graduatoria si mostra stabile, almeno nelle prime dieci posizioni. Alcune società hanno una quota di fatturato estero quasi totalitaria: la Ruffino al 92,9%, la Masi Agricola al 90,5% e la F.lli Martini con l‟89,5%. Solo sei gruppi hanno una quota di export inferiore al 50% delle vendite.

A questi primi 25 gruppi produttori segue una quindicina di altri produttori vinicoli con fatturati superiori ai 40 milioni di euro, nell’ordine: La Gioiosa (62 Mn €), La Marca (60), Caldirola (58), Settesoli (55), Ferrari (52), Valdo (49), Piccini (48), Fontanafredda (47), Farnese (47), Sartori (45), Castellano (44), Bottega (44), Viticoltori Ponte (44), Natale Verga (42), Duca di Salaparuta (42), Toso (41).

(per una più ampia ed articolata classifica dei produttori italiani di vini cfr www.annadimartino.it/vino-2014/)

INDICAZIONI ECONOMICHE E PATRIMONIALI

Un indicatore di sintesi delle performance economiche, della solidità patrimoniale e dell’efficienza produttiva basato sui bilanci 2013, attribuisce alla veneta Botter e alla emiliano-romagnola Cantine Turrini il migliore profilo, seguite dalla Masi Agricola, anch’essa veneta, e dalla toscana Ruffino; la Cavit è la migliore delle cooperative; le società che presentano il quadro più problematico sono la cooperativa La Vis, la Giordano Vini e la cooperativa Mezzacorona.

Il rendimento del capitale investito (ROI) ha seguito una dinamica crescente dal 2009 per toccare il 6% nel 2013, valore massimo del quinquennio. L’andamento della redditività netta (ROE) non è stata dissimile e, opportunamente normalizzata, ha raggiunto il 4,9% nel 2013, anche in questo caso sui massimi del periodo. Il ROI del settore vinicolo nel 2013 permane inferiore a quello dell’industria manifatturiera italiana (6,9%), del settore alimentare (8,8%) e dell’industria delle sole bevande (9,9%); mentre il rapporto tra debiti finanziari e mezzi propri del 2013 denota una solidità complessiva (76,7%), segnando il livello più basso del quinquennio.

L’ASSETTO PROPRIETARIO

Al controllo familiare è riconducibile il 53,9% del patrimonio netto complessivo dell’aggregato. Tale quota si ripartisce tra controllo esercitato in modo diretto da persone fisiche (33,9%) e tramite persone giuridiche (20%). Ove si assimilino alla forma familiare le cooperative, le quali raccolgono circa 33.400 soci, si aggiunge un’ulteriore quota del 22,8% che porta il totale del patrimonio netto familiare al 76,7%. Il restante 23,3% dei mezzi propri è riferibile per il 14,1% a investitori finanziari (ed altre tipologie residuali) e per il 9,2% a società straniere. In termini assoluti, alle famiglie in senso stretto sono riconducibili mezzi propri per 1,74 miliardi di euro (1,1 miliardi in capo a persone fisiche e 0,64 miliardi a persone giuridiche),alle coop per circa 0,74 miliardi di euro. I soci esteri detengono un portafoglio con valore di libro pari a 0,3 miliardi di euro. I principali soci finanziari sono così assortiti: banche ed assicurazioni con 347 milioni di euro, fondi con 38 milioni, fondazioni e trust rispettivamente con 28 e 33 milioni, fiduciarie con 11 milioni.

ANALISI PER TIPOLOGIA SOCIETARIA

Il dettaglio per forma societaria evidenzia talune differenze quanto a redditività e struttura finanziaria tra cooperative e altre società italiane. Si tratta della conseguenza del fatto che le cooperative mancano di buona parte delle fasi produttive a monte della filiera in quanto i soci conferiscono uve e vino per la lavorazione e la vendita (ne è sintomo il fatto che nelle S.p.A. e s.r.l. il capitale investito per addetto è del 22% superiore a quello delle cooperative). Poiché i mezzi propri si legano principalmente agli immobilizzi (terreni e cespiti produttivi), tipici delle fasi a monte della filiera vinicola, da un punto di vista patrimoniale le cooperative figurano meno patrimonializzate, con debiti finanziari pari al 135,3% dei mezzi propri contro il 59,1% delle altre società.

Il maggiore ricorso al debito finanziario dipende anche da altri fattori: la possibilità di accedere a forme di finanziamento relativamente meno onerose, specifiche della forma giuridica, quali i prestiti sociali (il costo del debito delle cooperative è pari al 3,2% contro il 3,7% delle non cooperative) e il fatto che il capitale delle cooperative varia principalmente per effetto delle nuove adesioni e dei recessi, ma raramente per aumenti di capitale più difficilmente realizzabili in presenza di una base proprietaria polverizzata dai limiti statutari. Quanto alla redditività, essa risente del fatto che nelle cooperative la remunerazione dei soci avviene implicitamente attraverso i prezzi a cui essi conferiscono uve e prodotti. Vi si aggiunga che le cooperative operano su segmenti produttivi a basso invecchiamento ed orientati per lo più al mass market, ove i margini risentono della prevalenza della Gdo tra i canali distributivi. Infine, le cooperative scontano una minore presenza all’estero ove hanno collocato nel 2013 il 42,4% del fatturato contro il 54,6% delle S.p.A. e s.r.l.

Il roi delle cooperative è meno della metà di quello delle non cooperative (3,2% contro 7,7%), il roe è meno di un quarto (0,7% contro 4%). È soprattutto la capacità di estrarre margini dal valore aggiunto realizzato che marca una distanza strutturale tra i due modelli di produzione, con un rapporto tra Mon e valore aggiunto che nelle cooperative si ferma al 15,3% contro il 38,7% delle altre società

I CANALI DI VENDITA

Venendo ai canali di distribuzione, nel 2014 il 41,8% delle vendite nazionali delle principali società vinicole è transitato per la GRANDE DISTRIBUZIONE. Si tratta della media tra il 47,2% delle cooperative e il 36,9% delle restanti società. Limitatamente ad un campione omogeneo, l’incidenza della grande distribuzione è cresciuta dal 36,5% del 2002 al 51,2% del 2014. Il secondo canale per importanza è il GROSSISTA/INTERMEDIARIO (15,9%) seguito dall’aggregato HO.RE.CA. (Hotel-Restaurant-Catering) con il 15,3%, anch’esso con incidenze differenti per cooperative (7,7%) ed altre società (21,3%). ENOTECHE E WINE BAR coprono il 7,4% (con le cooperative al 3,6%), mentre LA VENDITA DIRETTA incide per poco più dell’11%, quota invariata rispetto all’anno precedente. Per le VENDITE ALL’ESTERO è largamente prevalente il canale degli intermediari/importatori (79,2%), mentre la Rete propria copre solo il 9,4% e un 11,4% è rappresentato da altri canali residuali.

per accedere al rapporto completo di MBRES: www.mbres.it/it/publications/wine-industry-survey