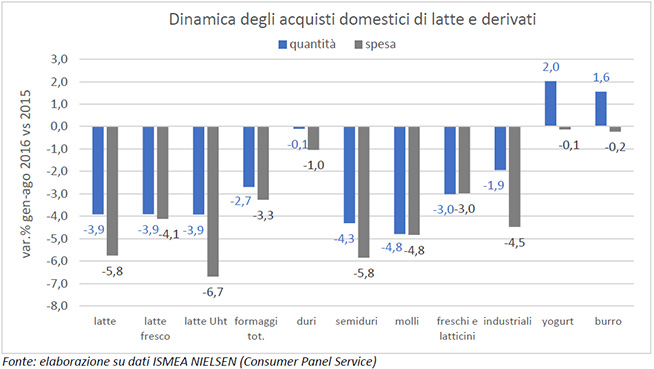

La domanda domestica di latte e derivati continua a contrarsi nel corso del 2016, confermandosi uno dei segmenti più penalizzati dalle scelte dei consumatori italiani, evidenziando nei primi otto mesi una riduzione della spesa pari al 3 % nel confronto lo stesso periodo dello scorso anno. (Fonte: elaborazione su dati ISMEA NIELSEN Consumer Panel Service)

FLESSIONE DEI CONSUMI DI LATTE

La flessione degli acquisti di latte è divenuta ormai una componente strutturale del consumo nazionale, coinvolgendo in uguale misura sia il fresco che l’uht (entrambi -4% in volume); fanno eccezione i segmenti del “biologico” e “alta digeribilità”, pur rappresentando quote ancora esigue in termini di spesa.

IN CALO ANCHE I FORMAGGI

Tra i formaggi, complessivamente in calo del 2,7% in volume e del 3,3% in termini di spesa, è da sottolineare il recupero per i duri che si sono stabilizzati sugli stessi quantitativi di acquisto dello scorso anno. Le maggiori flessioni hanno, invece, interessato i molli in termini di quantità e i semiduri in termini di spesa.

YOGURT IN CRESCITA

Gli unici settori a mostrare una dinamica positiva dei consumi sono lo yogurt e il burro, avvantaggiati anche dal calo dei prezzi e dalla pressione competitiva esercitata dai prodotti importati. Nelle varianti magro o intero, bianco o alla frutta, fino ad arrivare ai gusti più golosi e alla new entry “alla greca”, lo yogurt rappresenta l’unico segmento del settore lattiero caseario ad evidenziare una dinamica crescente dei consumi domestici. Grazie alle caratteristiche nutrizionali, alla enorme varietà di assortimento e all’ampia gamma di prezzo (private label, prodotti importati e grandi marchi aziendali), lo yogurt riesce infatti a soddisfare le più svariate esigenze dei consumatori (dal benessere alla praticità e non ultima anche versatilità d’uso in cucina come base per dolci, salse, ecc.).

Ciò è evidenziato da un indice di penetrazione superiore al 90% (9 famiglie su 10 acquistano yogurt) e dal fatto che non si rilevano comportamenti di consumo prevalenti in termini di status economico, età, tipologia e composizione del nucleo familiare. Nei primi otto mesi del 2016 gli acquisti di yogurt delle famiglie italiane sono aumentati del 2% in volume rispetto allo stesso periodo dello scorso anno, a fronte di una sostanziale stabilità in termini di spesa segnale di un’agguerrita competizione di prezzo medio allo scaffale.

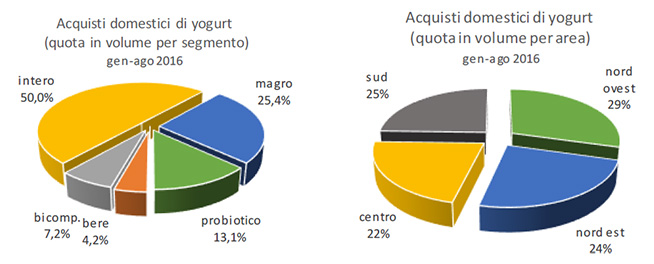

Lo yogurt intero resta quello che riscontra il maggiore grado di preferenza tra i consumatori, rappresentano la metà degli acquisti in volume; a seguire la variante light che costituisce circa ¼ degli acquisti e presenta un trend di crescita maggiore (+3,5% nel periodo gennaio-agosto 2016). Trend dei consumi in crescita anche per i segmenti più innovativi (bere e bicomparto), mentre si conferma la flessione del probiotico. In termini di ripartizione degli acquisti per macro area geografica si riscontra una leggera prevalenza del Nord Ovest a discapito del Centro (inclusa Sardegna), ma i consumatori più dinamici negli ultimi otto mesi sono risultati quelli delle regioni del Nord Est. I punti vendita della distribuzione moderna si confermano il canale di acquisto prevalente (soprattutto iper e supermercati con una quota del 73% in volume) e, in particolare, nel periodo analizzato si è registrata una sensibile crescita per gli acquisti effettuati nei discount, a fronte di un cedimento – ormai strutturale – del dettaglio tradizionale

ESPORTAZIONI

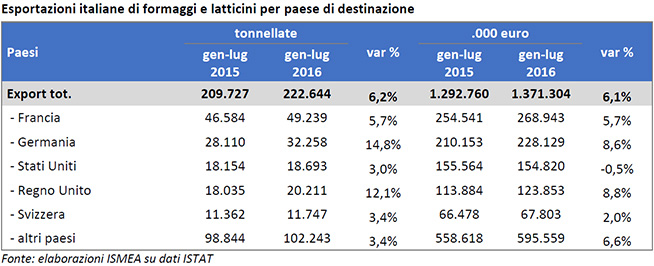

Sul fronte ella domanda estera continua l’espansione registrata dai prodotti lattiero caseari made in Italy sui mercati esteri. Nei primi sette mesi del 2016 sono stati complessivamente recuperati oltre 270 milioni di euro in termini di deficit della bilancia commerciale con le esportazioni di latte e derivati aumentate del 4% in valore (1,53 miliardi di euro) e le importazioni arretrate dell’11% (1,77 miliardi di euro). In particolare, le esportazioni di formaggi sono cresciute del 6,2% in volume e del 6,1% in valore.

La crescita delle esportazioni è stata possibile grazie all’incremento delle vendite di Grana Padano e Parmigiano Reggiano, che nei primi sette mesi del 2016 hanno fatto registrare una variazione positiva sia in termini di volume (+2,6%) che di quotazioni medie all’export (+1,7% rispetto a un anno fa). Molto positivi anche le perfomance registrate dai formaggi freschi e latticini (+7,0% in volume e +10,7% in valore), grattugiati (+16,2% in volume e +11,7% in valore) ed erborinati (+8,0% in volume e +6,3% in valore). Fanno eccezione al trend positivo le esportazioni di pecorino (-7,3% in volume e -12% in valore), soprattutto a causa della contrazione degli invii verso gli Usa.

La Francia continua a rappresentare il principale acquirente di formaggi italiani, sebbene la crescita registrata in termini di volumi (+5,7% nel periodo gennaio-luglio 2016) sia risultata inferiore rispetto a quanto evidenziato per i flussi diretti verso Germania (+14,8%) e Regno Unito (+12,1%). A dispetto dei dati in volume, che evidenziano un +3%, il mercato statunitense ha fatto registrare un segno negativo sul fronte degli introiti, scontando in parte gli effetti dell’apprezzamento dell’euro nei confronti del dollaro.

LE IMPORTAZIONI

Per quanto riguarda le importazioni, nei primi sette mesi dell’anno, gli acquisti dall’estero di formaggi e latticini sono aumentati lievemente (+0,8% in volume), ma si tratta di prodotti caratterizzati da un ridotto valore medio all’import. Oltre ai freschi (+1,1% in volume), evidenziano una variazione positiva soprattutto gli acquisti dall’estero di grattugiati (+27,4%) e semilavorati tipo cagliate (+8,4%). In aumento anche l’import di yogurt (+12,7% in volume), mentre è proseguita la contrazione dell’import di latte in cisterna (-11,1% in volume nel periodo gennaio-luglio 2016, pari a 95 mila tonnellate in meno), soprattutto da Germania (-16,1%) e Slovenia (-2,7%) rispettivamente primo e terzo fornitore dell’industria nazionale; in aumento, invece, gli approvvigionamenti dalla Francia (+1,0%).

Fonte: elaborazione ISMEA su dati NIELSEN

Consumer Panel Service – Direzione Servizi per lo Sviluppo Rurale Redazione a cura di:

Mariella Ronga

e-mail: m.ronga@ismea.it

www.ismeamercati.it

www.ismea.it