L’indagine sul settore vinicolo condotta dall’Ufficio Studi di Mediobanca si articola in due sezioni. La prima riguarda 111 principali società di capitali italiane operanti nel settore vinicolo che nel 2012 hanno fatturato più di 25 milioni di euro, i cui bilanci sono stati aggregati per il periodo 2008-2012. Compongono l’aggregato 33 cooperative (incluse cinque società per azioni controllate da una o più cooperative), 72 S.p.A. e s.r.l. a controllo italiano e sei a controllo estero. La seconda sezione contiene due capitoli. Il primo analizza l’aggregato 2003-2012 delle 14 maggiori imprese internazionali quotate con fatturato superiore a 150 milioni di euro. Il secondo capitolo illustra la dinamica tra gennaio 2001 e metà marzo 2014 dell‟indice mondiale di Borsa delle imprese vinicole quotate; esso comprende 46 società emittenti di 51 titoli trattati in 20 Borse.

LO SCENARIO DI RIFERIMENTO

Nel 2012 la produzione mondiale di vino è valutata dall‟OIV in 258,2 milioni di ettolitri, in leggera contrazione (-3,5%) rispetto al 2011 (267,4 milioni), e inferiore del 5,2% al massimo del 2009, il valore più alto del quinquennio. La previsione per il 2013 è di una vinificazione a 281 milioni di ettolitri in forte aumento rispetto all’anno precedente (+8,8%). Quasi il 60% della produzione è realizzata da Paesi dell‟Unione Europea (UE a 28). L‟Italia è stata nel 2012 il primo produttore con una quota del 17% sul totale mondiale e del 29,6% su quello dell‟UE, riconquistando il primato già detenuto tra il 2008 ed il 2010 e perso nel 2011 a favore della Francia (le cui quote nel 2012 sono rispettivamente 16% e 27,9%). Le attese per il 2013 confermano ancora l‟Italia nella posizione di primo produttore mondiale: 44,9 milioni di ettolitri contro i 44,1 milioni della Francia.

Luoghi di consumo: Famiglie 34% ,Alberghi e ristoranti 61%,Altri 5% (Fonte: stima Ufficio Studi Mediobanca). Produzione mil. € 9.051 ca; Importazioni mil. € 306 ca; Esportazioni mil. € 4.695 ca; Consumo apparente mil. € 4.662 ca. Le stime Istat per il 2012 indicano una quota di produzione di vini Doc e Docg (3) pari a circa il 40% del totale, in progresso del 3,5% sul 2011; ad essa si aggiungono i vini Igt (4) con il 33%, stabili sul 2011 e, a saldo, i vini comuni che contano per il residuo 27%. Una quota consistente della produzione italiana è esportata, con un saldo attivo passato dai 760 milioni di euro nel 1990 a 4,4 miliardi nel 2012, anno in cui i volumi sono diminuiti dell‟8,6% e il valore è cresciuto del 6,6% (il prezzo medio all‟export è aumentato del 16,7%, da 1,89 euro a 2,20 euro per litro). I dati provvisori dell‟Istat relativi al 2013 riportano un regresso delle esportazioni a quantità del 4,4% sul 2012 ed un progresso a valori del 7,3% (+12,3% il prezzo medio all‟export, a 2,47 euro al litro). Il saldo attivo provvisorio a dicembre 2013 è salito a 4,7 miliardi (+7,5% rispetto al 2012).

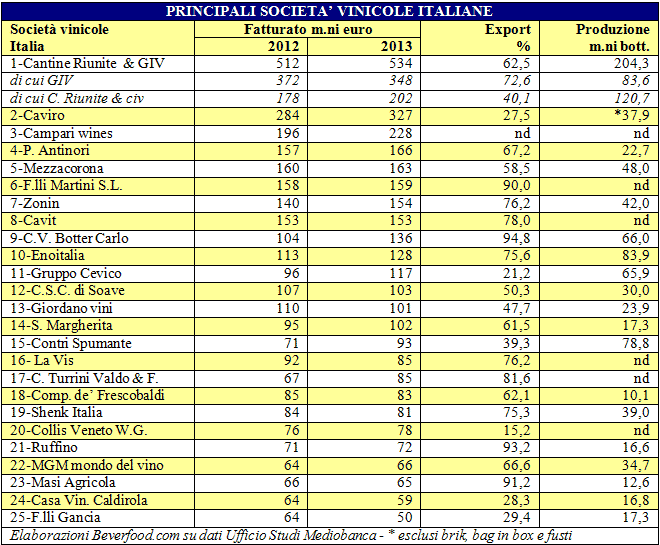

I TOP SELLER DEL VINO ITALIANO NEL 2013

Si confermano tre gruppi al vertice della graduatoria per fatturato, Cantine Riunite-GIV (534 milioni, +4,2% sul 2012), Caviro (327 milioni, +15,2%) e la divisione vini della Campari (228 milioni, +15,8%); la Antinori a 166 milioni (+5,5% sul 2012) si colloca in quarta posizione dalla sesta del 2012, scalzando la cooperativa Mezzacorona che è quinta a 163 milioni (+1,7%) e la F.lli Martini che scende dalla quinta alla sesta con vendite a 159 milioni (+0,5%); guadagna la settima posizione la Casa Vinicola Zonin con 154 milioni (+9,9%) a spese della cooperativa Cavit che è ora ottava a 153 milioni (-0,1% sul 2012); chiudono la top ten la Casa Vinicola Botter con 136 milioni, che guadagna tre posizioni collocandosi nona grazie alla forte crescita delle vendite (+30%) e la Enoitalia che, pur cresciuta del 13,2%, cede una posizione ed è decima con 128 milioni; il record di crescita nel 2013 spetta tuttavia alla veneta Contri Spumanti (+31,3%) che guadagna quattro posizioni, dalla 19esima alla 15esima; crescite superiori al 10% nel 2013 hanno riguardato la già citata Casa Vinicola Botter (+30%), la cooperativa Cevico (+22,1%), la Cantine Turrini Valdo (+20%, con il maggior recupero, pari a 5 posizioni, dalla 21esima alla 16esima), la divisione vini della Campari (+15,8%), la cooperativa Caviro (+15,2%), e la Enoitalia (+13,2%); assai rilevante la contrazione della F.lli Gancia (-21,7% a 50 milioni), significative quelle della Caldirola (-8%) e della Giordano Vini (-7,7%); la più rilevante presenza sui mercati esteri è della Casa Vinicola Botter Carlo che vi realizza il 94,8% del fatturato, seguita dalla Ruffino (93,2%), dalla Masi Agricola (91,2%) e dalla Fratelli Martini (90%); altre 11 società realizzano all‟estero oltre il 60% delle vendite;

Altre società vinicole italiane di rilievo (fatturato superiore ai 40 milioni di euro) sono (in ordine di fatturato): Banfi, La Gioiosa, Cantine Settesoli, La Marca Vini e Spumanti, Gestioni Piccini, Ferrari Fratelli Lunelli, Cantina Tollo, Fontanafredda, Viticultori Ponte, Casa Vinicola Natale Verga, Duca di Salaparuta (Gruppo ILLVA Saronno), VIVO Cantine, Casa Vinicola Sartori (fonte: cfr le classifiche 2013 di Anna Di Martino www.annadimartino.it/). Nell’elenco delle principali società vinicole italiane andrebbe infine inclusa anche la Martini e Rossi di Torino (gruppo Bacardi) che con tutta la la gamma degli spumanti realizza un fatturato di rilievo anche se non immediatamente quantificabile.

ALTRE INDICAZIONI DI BASE

…fatturato: Il fatturato aggregato delle 111 società vinicole italiane è cresciuto nel 2012 del 7,7%, media ponderata dello sviluppo del fatturato estero (+9,3%) che si è portato al 49,7% di quello totale, e di quello nazionale avanzato del 6,1%. I pre-consuntivi 2013 confermano la prosecuzione della crescita, ma in rallentamento: +4,8% le vendite totali, +1,8% in Italia, +7,7% oltre confine. Così, dopo il picco del 2011 (+9,1%, addirittura +13,7% oltre confine), la crescita dei ricavi del 2013 segna il ritorno ai tassi di sviluppo del 2010, anno di uscita dalle criticità del biennio 2008-2009

…aspettative di vendite per il 2014: il 92% degli intervistati prevede di non subire un calo delle vendite (quota massima dal 2008), ma gli ottimisti (crescita delle vendite superiore al 10%) cadono all‟8,1% (erano il 26,8% nel 2013 ed il 39,7% nel 2012), il livello più basso del sessennio, prossimo all‟8,2% del 2009. Per contro, solo il 4,8% ha aspettative marcatamente ribassiste (oltre il 5%) per il 2014, contro il 10,1% del 2013. Nell‟insieme quindi permane un‟intonazione positiva, ma senza gli exploit del 2011 e 2012. Le attese per l‟export ricalcano la stessa tendenza: il 92% degli intervistati lo prevede in crescita o al più stabile nel 2014 (è stato l‟87,4% nel 2013), ma le attese di crescita superiore al 10% cadono al 19,4% (ancora, il valore più basso dopo quello del 2009 e lontano dal 53,5% del 2011).

…i mercati esteri: le aree di destinazione delle vendite estere offrono un quadro sostanzialmente equiripartito. I mercati di prossimità (Paesi UE) hanno assorbito nel 2013 il 51% del fatturato estero, con un incremento sul 2012 del 9,2% (quando pesavano il 50,5%). Il Nord America rappresenta la seconda area di riferimento, pari al 32,7% del totale, in aumento del 3,9% sul 2012 (ma la rappresentatività era pari al 34%). Africa e Medio Oriente sommano il 10,6%, in crescita del 14,9%, mentre i mercati asiatici e del Far East, pur realizzando incrementi di portata rilevante (+11,3%), sono ancora marginali restando poco sopra il 4% del totale;

…investimenti tecnici nel 2013: in caduta, su base omogenea, del 24,2% dopo il +5,6% del 2012 e la flessione del 25,8% subita nel 2011; gli investimenti pubblicitari del settore vinicolo sono in crescita dell‟1,5% (quelli nazionali sono caduti del 12,3%);

…occupazione nel 2013: stabile (-0,5%), dopo che l‟aggregato vinicolo ha realizzato tra 2008 e 2012 un incremento dei dipendenti (+2,7%) che contrasta con il downsizing delle società del settore beverage (-5,2%) e dell‟industria manifatturiera italiana nel suo insieme (-6%);

…struttura patrimoniale: il rapporto tra debiti finanziari e mezzi propri denota solidità complessiva (87,9%), ma il 2012 segna un‟inversione del sentiero di progressivo rafforzamento iniziato nel 2008, quando il rapporto si collocava sopra l‟unità (104,2%). Il valore di libro, sulla base del patrimonio netto a fine 2012, delle partecipazioni detenute da persone fisiche è pari a circa 2,3 miliardi di euro, di cui 0,7 miliardi riferibili alle coop ed i restanti 1,6 miliardi al controllo familiare; il portafoglio dei soci esteri è valutabile in 280 milioni di euro, mentre quello dei soci finanziari (assicurazioni e fondi) in circa 440 milioni di euro;

…canali distributivi: nel 2013 il 42,2% delle vendite nazionali delle principali società vinicole è transitato per la grande distribuzione. Si tratta della media tra il 51,9% delle cooperative e il 38,3% delle restanti società. Limitatamente ad un campione omogeneo, l‟incidenza della grande distribuzione è cresciuta dal 31% del 2002 al 45% del 2013. Il secondo canale per importanza (18,6%) è l‟aggregato Ho.Re.Ca. (Hotel-Restaurant -Catering), anch’esso con incidenze differenti per cooperative (8,5%) ed altre società (23,2%); enoteche e wine bar coprono l‟8,6% (con le cooperative al 3,8%), mentre la vendita diretta incide per poco più dell‟8%, quota invariata rispetto all‟anno precedente. Nell‟ambito dei grandi vini, la quota più elevata è ascrivibile al canale Ho.Re.Ca. (41,8%), cui seguono enoteche e wine bar al 28,7%; la vendita diretta sale qui al 16,6% con la grande distribuzione a quota 2,9%. Relativamente alle esportazioni prevalgono le vendite tramite intermediari importatori (oltre otto decimi del totale), mentre il controllo della rete di proprietà è ancora limitato all’8,8%.

+info: www.mbres.it – ufficio.studi@mediobanca.it IL REPORT COMPLETO DEL SETTORE VINICOLO PUO’ ESSERE SCARICATO DA: www.mbres.it/it/publications/wine-industry-survey