A cura di SIMEI

Distribuito agli operatori

In occasione del 23.mo Simei

24-28 novembre 2009

www.simei.it

SOMMARIO: Nell’ambito delle bevande analcoliche, le bibite rappresentano il settore che per primo ha sviluppato e adottato procedimenti di imbottigliamento industriale. La produzione di bibite confezionate è stata avviata sul finire dell’800 con le bevande scure (cole) in Nord America e con le toniche e gassose in Europa. Da allora il settore si è sviluppato in modo impetuoso anche grazie al supporto organizzativo e promozionale dei due produttori storici americani: Coca-Cola e Pepsico. Per il 2008 i consumi globali del mondo vengono stimati introno ai 209 miliardi di litri, corrispondenti ad un consumo pro-capite di 31 litri/anno. PRODUZIONE E CONSUMI MONDIALI

I GRANDI MERCATI NAZIONALI

QUADRO COMPETITIVO INTERNAZIONALE

I MERCATi EUROPEI

Rif. Temporale: Novembre 2009

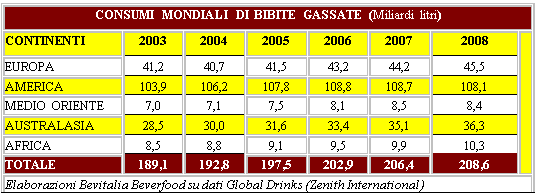

I CONSUMI MONDIALI Global Drinks fornisce per il 2008 una stima di produzione e consumi mondiali per le bibite gassate di circa 209 miliardi di litri, pari a un consumo pro-capite di oltre 31 litri/anno. Il continente americano, sebbene rappresenti solo il 14% dell’intera popolazione mondiale, assorbe poco più della metà del consumo totale di bibite gassate, esprimendo un valore pro-capite di circa 132 litri/anno. Subito dopo si colloca l’Europa con una quota consumi pari al 22% del totale mondiale e un pro-capite di di 57 litri/anno. Nei paesi del Nord America e in quelli dell’Europa Occidentale, dove si registrano i livelli di pro-capite più alti, il mercato delle bibite gassate è entrato nella fase di maturità. L’alto consumo di bibite gassate zuccherate viene sempre più indicato dai dietologi come una delle cause dell’obesità infantile e proprio in considerazione di questo fatto i principali produttori hanno rapidamente sviluppato delle versioni senza zucchero a bassissimo apporto calorico.

Gli Istituti di ricerca internazionali concordano sul fatto che il trend di sviluppo delle bibite carbonate proseguirà in modo positivo solo nei paesi ad economia emergente (che partono da consumi pro-capite più bassi), mentre nel Nord America e nell’Europa Occidentale resteranno stabili o in diminuzione. L’orientamento da parte dei consumatori verso un’alimentazione più salutare li spinge a preferire, rispetto alle tradizionali bibite gassate, altre bevande analcoliche più tranquille, come le acque in bottiglia e le bevande funzionali, con ricette finalizzate a preservare la salute e a promuovere il benessere. In ogni caso nel comparto delle bibite dolci è in atto un deciso spostamento delle preferenze verso le bibite alleggerite, cioè private di alcuni ingredienti vissuti in modo problematico, come l’anidride carbonica e gli zuccheri.

L’unico comparto che nell’ambito delle bibite gassate mostra un deciso trend di crescita anche nei paesi ad economia sviluppata è quello degli “energy drink”, un nuovo tipo di bevanda che ha saputo trovare una sua specifica caratterizzazione con una particolare accettazione da parte del target giovanile che in queste bevande (con caffeina e altre sostanze energetiche) trova stimoli in più per una performance fisica e psicologica più vivace. Il mercato globale degli energy drink è oggi valutabile intorno ai 4 miliardi di litri (erano la metà nel 2003), con tassi di sviluppo annuo del 14%. Per i produttori il fatto più interessante è che queste bevande si prestano a un posizionamento di prezzo molto più elevato e, quindi, con migliori margini di contribuzione. Il Nord America è il maggior mercato con il 37% dei volumi mondiali, segito dall’Asia del Pacifico con il 30% dei volumi e dall’Europa Occidentale con il 15%.

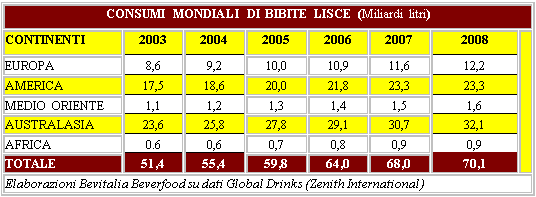

La categoria delle bibite naturali (piatte) ha incominciato a svilupparsi a partire dagli anni 70 seguendo tre distinti filoni di consumo:

…il tè freddo, cui poi è seguito anche il caffè freddo, preconfezionati e pronti da bere,

…gli sport drink

…le bibite lisce alla frutta

Nell’insieme, il comparto delle bevande analcoliche naturali è oggi valutato intorno ai 70 miliardi di litri, di cui quasi la metà di competenza asiatica. Nei paesi dell’Asia del Pacifico (Giappone in primis) hanno avuto enorme successo i tè e i caffè freddi pronti da bere. Gli sport drink sono stati invece inventati negli Usa in collegamento con il mondo dello sport e, in considerazione di un posizionamento specifico e distintivo, hanno trovato una buona accettazione in molti mercati da parte dei consumatori praticanti lo sport o che comunque si sentono vicini al mondo sportivo. Le bibite lisce alla frutta, infine, fanno parte di una certa “fruit-mania” che si è sviluppata a partire dagli anni ’80 soprattutto nei mercati più evoluti e che ha dato sfogo alla ricerca di gusti innovativi e mix originali, tali da far apparire questi prodotti come le bevande della “New age”. Comunque la diffusione dei singoli specifici prodotti è ancora a macchia di leopardo, con forti consumi in alcuni paesi e quasi assenza in altri, anche in connessione con le specifiche abitudini nazionali di consumo .

I PRINCIPALI MERCATI NAZIONALI

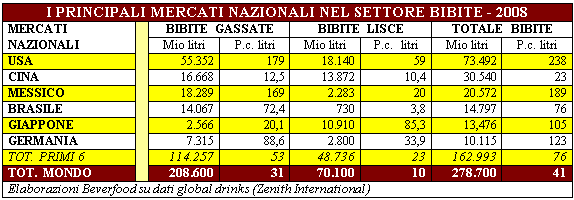

I consumi di bibite sono ormai diffusi in tutti i continenti e in tutti i paesi. Possiamo dire che questo tipo di bevande, unitamente all’acqua, non trovano particolari preclusioni nelle tradizioni alimentari dei diversi popoli e, pertanto, tendono ad avere una diffusione più ampia e articolata rispetto ad altre bevande più collegate a culture e usanze nazionali. Comunque anche in questo settore è possibile evidenziare alcuni grandi mercati che assorbono la parte prevalente dei consumi mondiali.

I mercati nazionali che registrano oltre 10 miliardi di litri di consumo annuo sono solo sei: Usa, Cina, Messico, Brasile, Giappone e Germania. Questi mercati, pur esprimendo meno di un terzo delle popolazione mondiale, assorbono nell’assieme quasi il 60% del totale consumi. Gli statunitensi sono i più grandi consumatori al mondo di soft drink, battendo ogni primato sia per le bibite carbonate che per quelle lisce: hanno un consumo pro-capite di ben 238 litri/annui di bibite, cui si aggiungono altri 110 litri/anno di acque confezionate e 28 di succhi e nettari, per un totale generale di 376 litri/anno di bevande analcoliche fredde. Al secondo posto nella classifica si colloca la Cina, più per l’elevata popolazione, che per i consumi pro-capite (solo 23 litri/ anno, di cui la metà costituita da tè freddi). La Cina rappresenta comunque il più importante mercato emergente, destinato sul medio termine a raggiungere le cifre globali del mercato statunitense, in considerazione di un più deciso trend di crescita.

La terza posizione è occupata dal Messico grazie agli elevati consumi pro-capite, secondi solo a quelli statunitensi. Il Messico registra anche un elevato consumo pro-capite di acqua confezionata. Segue il Brasile che però si colloca a livelli pro-capite più bassi, rispetto alle altre nazioni leader, ma comunque a un livello superiore alla media generale (76 litri/anno). Il mercato giapponese si colloca al quinto posto, soprattutto grazie agli elevati consumi di bibite lisce (tè e caffè freddi), i più alti al mondo. L’unico mercato europeo che riesce a inserirsi nei classifica dei top è la Germania con un pro-capite di 123 litri/anno.

I GRANDI COMPETITOR INTERNAZIONALI

GRANDI COMPETITOR INTERNAZIONALI

Nel mondo del beverage il settore delle bibite gassate è quello in cui è più spinta la competizione globale e in cui si registrano i più elevati livelli di concentrazione. Due grandi gruppi, Coca-Cola e Pepsico, dominano la scena internazionale, posizionandosi quasi sempre nelle prime due posizioni in quasi tutti i più importanti mercati nazionali, con una quota complessiva che generalmente supera il 50% del mercato e talvolta arriva addirittura ai 3/4 del totale.

Tuttavia il settore è ricco di numerose realtà aziendali che hanno saputo ritagliarsi un proprio ruolo o a livello specialistico di prodotto o a livello territoriale. A livello di capillare diffusione internazionale va anche citato il gruppo Red Bull, che però realizza un approccio specialistico (energy drink)

THE COCA-COLA COMPANY: è la più grande compagnia di bevande al mondo con un giro d’affari 2008 di circa 32 miliardi di Usd e un volume di vendite di circa 24 miliardi di casse. The Coca-Cola Company, proprietaria dei marchi, salvo qualche eccezione, non imbottiglia direttamente le proprie bevande; produce gli sciroppi concentrati che vende ai vari imbottigliatori che, nelle varie zone geografiche del mondo, hanno la licenza di produrre, imbottigliare e distribuire. Questo schema organizzativo ha indubbiamente favorito e accelerato lo sviluppo internazionale, in quanto il gruppo di Atlanta non ha dovuto sobbarcarsi l’onere degli investimenti fissi in produzione e distribuzione, potendosi appoggiare a partner locali. Il core busines del gruppo è rappresentato dalle bibite carbonate tra le quali domina Coca-Cola (o Coke, come viene chiamata negli Usa), la cui nascita risale al 1884 a opera del farmacista di Atlanta John Stith Pemberton. Alla formula originaria si sono aggiunte, a partire dagli anni ’80 diverse varianti ricettistische e gustative, come la Diet Coke con dolcificanti ipocalorici (introdotta negli Usa nel 1982), la Coca-Cola senza caffeina e la Cherry Coke (1985), la Coke con limone (2001), la Vanilla Coke (2002), la Coke con Lime (2004), la Coca-Cola Zero (2005) e, ultima nata, la Coca-Cola BlāK al caffè lanciata nel corso del 2006. Durante l’ultima guerra mondiale il gruppo ha acquisito il marchio Fanta, lanciato nel 1940 in Germania dall’imbottigliatore Coca-Cola. Il marchio, lanciato come aranciata nei diversi paesi del mondo, nel tempo è diventato una vera e propria linea di bibite gassate con diverse varianti gustative alla frutta. Sprite, il terzo più importante marchio di bibite gassate del gruppo, è stato lanciato negli Usa nel 1961. Il gruppo di Atlanta a partire dagli anni ’90 ha cominciato a diversificare e il processo è stato accelerato negli ultimi anni. Il portfolio prodotti delle bibite si è via via arricchito di nuovi marchi e prodotti: il tè freddo Nestea (in joint venture con Nestlè), gli sport drink Powerade e Aquarius, le bevande naturali alla frutta Fruitopia, l’energy drink Burns. Tra gli inserimenti più recenti vanno ricordati Chaqwa e Far Coast (bevande di caffè e tè) e i tè freddi Enviga (the verde “ad apporto calorico negativo”) e Gold Peak (nuovi tè aromatizzati), questi ultimi in partnership con Nestlè. La società si aspetta ora grandi risultati dalle nuove bevande a base di caffè (realizzate in joint venture con illy caffè) che sono state lanciate in contemporanea in diversi paesi europei, sbarcando anche sul mercato strategico del Giappone.

PEPSICO: con oltre 43 miliardi di $ di fatturato totale nel 2008 (oltre 1/3 di bevande), è il terzo più grande gruppo del food & beverage al mondo dopo Nestlè e Kraft Foods. Nel settore delle bevande è il secondo più grande gruppo internazionale ed opera sui vari mercati del bere analcolico, innanzitutto nel campo delle bibite gassate, dove storicamente ha rivaleggiato con il gruppo Coca-Cola. Il marchio principale delle bibite gassate è Pepsi Cola. Per quanto riguarda la bibita alla cola, questo gruppo americano ha introdotto per prima la variante Diet (già nel lontano 1964), cui seguirono numerose altre varianti gustative, come la Pepsi Max e la Pepsi One (altre varianti di cola con dolcificanti), la Pepsi senza caffeina (Pepsi Boom), la Wild Cherry Pepsi, la Pepsi Lime, la Pepsi Jazz e la più recente Pepsi Twist al limone. Per quanto riguarda le altre bibite gassate, i marchi principali del gruppo sono: Mountain Dew (bibita carbonata agli agrumi nella caratteristica bottiglia verde), l’aranciata Mirinda e la lemon lime Sierra Mist. Sul mercato internazionale Pepsico commercializza anche 7 Up, un altro storico marchio di lemon –lime che, con riferimento al mercato Usa, è però di proprietà della Cadbury Schweppes. Nel 2001 ha acquisito Gatorade, diventando così la numero 1 al mondo nel campo degli sport drink. Inoltre, produce e distribuisce tè e caffè freddo in joint venture rispettivamente con Lipton e Starbucks. Nel corso del 2009 ha messo a segno una importante acquisizione in America Latina, conquistando il gruppo Amacoco, la più grande compagnia produttrice brasiliana di acqua di cocco, una bevanda refrigerante e salutare molto popolare in questo paese. Per l’imbottigliamento dei propri marchi nei vari paesi in cui opera, Pepsico si avvale spesso di società imbottigliatrici terze. La società imbottigliatrice più importante per i prodotti Pepsi (40% dei volumi) è la Pepsi Bottling Group operativa in Usa, Canada, Russia, Polonia, Grecia, Turchia, Spagna. Pepsico ha inoltre accordi di produzione in vari paesi con alcune importanti aziende nazionali del beverage (es. Ambev/Inbev in Brasile, Suntory in Giappone, Britvic in UK, Uniroyal Brewers in Danimarca ecc.).

RED BULL: gruppo austriaco leader europeo e mondiale degli energy drink. E’ stato fondato nel 1984 dall’austriaco Dietrich Mateschitz che voleva commercializzare in Europa un preparato energetico, che aveva avuto modo di scoprire durante i suoi viaggi in Asia. Questo prodotto era considerato dagli orientali una panacea contro l’affaticamento fisico e intellettuale: veniva utilizzato largamente in tutte le occasioni in cui concentrazione, attenzione e resistenza fisica erano messe a dura prova. Mateschitz era convinto delle potenzialità di questo prodotto, adattissimo anche per i ritmi lavorativi degli occidentali. Infatti, una volta confermata l’efficacia della bevanda, Dietrich diede vita al Red Bull energy drink. Oggi la bevanda è commercializzata in 150 Paesi diversi in tutto il mondo. Nel 2008 il gruppo (Red Bull Ges GmbH) ha venduto in tutto il mondo oltre 4 miliardi di lattine per un giro d’affari complessivo di oltre 3,3 miliardi di euro.

Ci sono poi delle multinazionali che non operano direttamente nel settore del beverage, ma hanno realizzato joint venture con altri operatori del settore relativamente ad alcuni loro marchi di prestigio, da utilizzare come marchi di riferimento di bevande pre-confezionate. E’ il caso, ad esempio, dei tè freddi Nestea (joint venture Nestlè/Coca-Cola), Lipton Ice Tea (joint venture Unilever/Pepsico), caffè e capuccini preconfezionati Starbuck’s (joint venture tra l’omonima catena americana di caffetterie e Pepsico), caffè e capuccino Illy issimo (joint venture tra Coca-cola e Illy). Al di fuori dei competitor internazionali, esiste poi, nell’ambito del settore bibite, una miriade di competitori locali, tra i quali emergono talvolta imprese di grande dinamicità che hanno saputo conquistarsi delle posizioni di leadership su diversi mercati nazionali.

Ci sono poi delle multinazionali che non operano direttamente nel settore del beverage, ma hanno realizzato joint venture con altri operatori del settore relativamente ad alcuni loro marchi di prestigio, da utilizzare come marchi di riferimento di bevande pre-confezionate. E’ il caso, ad esempio, dei tè freddi Nestea (joint venture Nestlè/Coca-Cola), Lipton Ice Tea (joint venture Unilever/Pepsico), caffè e capuccini preconfezionati Starbuck’s (joint venture tra l’omonima catena americana di caffetterie e Pepsico), caffè e capuccino Illy issimo (joint venture tra Coca-cola e Illy). Al di fuori dei competitor internazionali, esiste poi, nell’ambito del settore bibite, una miriade di competitori locali, tra i quali emergono talvolta imprese di grande dinamicità che hanno saputo conquistarsi delle posizioni di leadership su diversi mercati nazionali.

In Francia l’antagonista storico alla bibite americane è sempre stata la bevanda nazionale Orangina che ora fa capo al nuovo ORANGINA GROUP, nato a inizio 2006 a seguito della cessione della divisione European Beverages da parte del gruppo Cadbury Schweppes ai fondi privati Blackstone e Lion Capital, che hanno fatto confluire le attività acquisite nel nuovo gruppo. Di recente il controllo del gruppo è passato alla multinazionale giapponese Suntory. Il gruppo esprime un giro d’affari intorno al miliardo di euro. Il mercato francese è quello più importante con metà del giro d’affari totale e la leadership nel segmento delle aranciate e altre bibite agrumarie con il marchio storico Orangina. Anche in Spagna il gruppo ha una posizione di rilevo grazie anche ai marchi nazionali Casera e Trina che furono acquisiti a suo tempo. Nel corso del 2007 il gruppo ha acquisto Rosinka, uno dei principali produttori di bevande analcoliche sul mercato ucraino.

In Gran Bretagna, in alternativa al gigante Coca-Cola, opera il gruppo BRITVIC che, tra l’altro, produce e distribuisce anche le bibite della Pepsico. Il gruppo produce circa 1,5 miliardi di litri di bevande analcoliche, occupando la seconda posizione sul mercato inglese. Oltre alle marche della Pepsico, il gruppo produce e distribuisce diverse marche proprie, quali Britvic, Robinson e Tango. Un altro competitore di rilievo sul mercato britannico è PRINCES che, nel settore delle bibite carbonate, opera con i marchi Virgin Cola, Princes Finest e GeeBee, oltre a produrre per le private label della grande distribuzione

Nell’Europa dell’Est sta emergendo nel settore delle bibite e succhi, il gruppo KOFOLA-HOOP, nato recentemente dalla fusione della Hoop, terzo produttore polacco di soft drink e Kefola, secondo produttore di bevande analcoliche nella regione ceco-slovacca, con interessi anche sul mercato ungherese. Kofola produce, tra l’altro, l’omonima cola, che al tempo delle guerra fredda (quando le cole americane erano assenti), era la cola più venduta in Cecoslovacchia, rimanendo comunque anche oggi molto popolare in questa regione. In Romania si segnala, invece, il gruppo EUROPEAN DRINKS (controllato dalla famiglia Micula), particolarmente attivo sia nel settore delle bibite che in quello delle acque minerali, con disponibilità anche a produzioni per le private label che stanno avendo uno sviluppo travolgente nei principali mercati dell’est europeo.

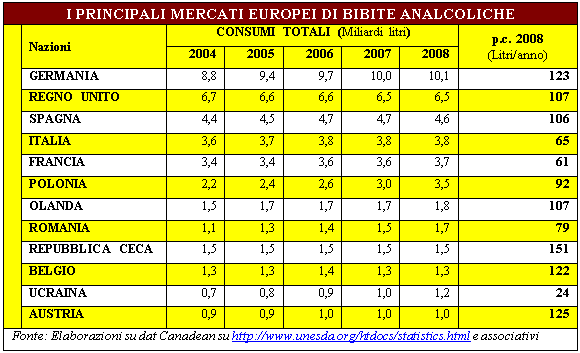

IL MERCATO IN EUROPA L’Europa è un continente parcellizzato in un miriade di stati nazionali (se ne contano almeno 45) e tuttavia i primi 10 mercati nazionali assorbono oltre i due terzi dei volumi totali dei consumi. La grande diversità dei consumi pro capite tra un paese e l’altro risente innanzitutto della differente situazione di reddito disponibile tra le varie regioni. Si consideri anche il fatto che l’Europa dell’Est ha cominciato ad avvicinarsi ai modelli occidentali di consumo solo a partire dalla caduta dei regimi comunisti. Tuttavia, le migliori prospettive di crescita riguardano proprio i paesi dell’Europa dell’Est, che negli ultimi anni hanno registrando dei tassi di crescita annuali a due cifre. La vera sorpresa viene dalla Repubblica Ceca, che ha conquistato il primato europeo dei consumi pro-capite di bibite (oltre 150 litri/anno), in contemporanea con il primato mondiale di consumo di birra (ben 160 litri/anno). Viceversa due paesi della tradizione occidentale, Italia e Francia, si segnalano per un basso livello di consumo pro-capite di bibite (tra i 60 e i 65 litri/anno, contro una media di oltre 77 litri/anno nell’Europa Occidentale), anche perché i consumatori di questi paesi sono maggiormente attratti dall’acqua minerale. Germania, Belgio e Spagna, infine, riescono a conciliare alti consumi di bibite con alti consumi di acqua minerale.

Nei paesi dell’Europa Occidentale si riescono ancora a conservare i volumi delle bibite gassate grazie alla forte progressione delle bibite senza zucchero (ormai prossime al 20% del totale volumi), mentre le bibite zuccherate cominciano a perdere volumi in diversi mercati nazionali. Oltre due terzi dei consumi di bibite gassate si concentrano sulle due grandi famiglie gustative delle cole e delle aranciate, mentre l’altro terzo dei consumi è ripartito su diversi gusti, che, talvolta, nelle singole realtà nazionali possono assumere dimensioni di rilievo (gassose e lemon-lime, limonate, pompelmi, chinotti, gusti tropicali, aperitivi analcolici, toniche ecc.). Tra le bibite gassate la tipologia di prodotto che mostra forti tassi di sviluppo è quella delle bevande energetiche (energy drink). Secondo le valutazioni di Zenith International le vendite di energy drink in Europa Occidentale hanno già superato il livello dei 500 milioni di litri con un valore al dettaglio di quasi 4 miliardi di euro. I tre principali mercati sono Regno Unito, Germania e Spagna, che insieme rappresentano il 56% del volume totale dell’Europa Occidentale.

Le bibite piatte si sono rapidamente sviluppate nei paesi dell’Europa Occidentale. C’è stata una buona affermazione delle bibite naturali alla frutta un po’ in tutti i mercati nazionali, soprattutto in quelli che hanno già acquisito una buona cultura del bere frutta. Il consumo dei tè freddi pre-confezionati (“ready to drink”) ha ormai superato i 3 miliardi di litri con punte di eccellenza in Svizzera e Italia, ma con quasi assenza di consumi nel Regno Unito, dove, evidentemente, il forte legame con il tradizionale tè caldo frena psicologicamente i consumatori anglosassoni. Nei paesi dell’Europa Orientale questa categoria di prodotti ha ancora un peso marginale. Il consumo di caffè freddo resta, invece, ancora marginale sia in Europa Occidentale che nell’Europa dell’Est. Comunque di recente è scesa in campo Coca-Cola, in joint venture con Illy Caffè, con il lancio di un nuovo prodotto che potrebbe fungere da apripista per questo nuovo mercato. Diversa, infine, è stata la dinamica degli sport drink (bevande, generalmente isotoniche o ipotoniche, integrate con sali minerali) che hanno registrato un buon sviluppo, anche se non omogeneo tra i vari paesi. Il consumo complessivo nei paesi europei si sta ormai avvicinando al miliardo di litri.