© Riproduzione riservata

Bollicine mania, questa la sintesi dell’analisi dettagliata che prende in considerazione il comparto degli sparkling a tutto tondo nel dossier spumanti pubblicato dal Corriere Vinicolo, l’organo di comunicazione dell’Unione Italiana Vini. Nel 2019 sono stati movimentati 9 milioni di ettolitri nel mondo di spumanti, quota in aumento dell’8% nell’ultimo anno e di quasi il 90% rispetto a 10 anni prima. A comandare la classifica del mercato degli spumanti restano USA, UK e Germania, ma dietro iniziano a crescere anche nuovi piccoli-grandi mercati.

SITUAZIONE LIQUIDA

Un dossier stilato nelle prime due settimane di aprile, tenendo quindi parzialmente conto delle oscillazioni del Covid-19 sui mercati. Secondo quanto raccolto dalle testimonianza dei produttori dal Corriere Vinicolo, la situazione nel comparto vinicolo è molto liquida e tende a cambiare drasticamente nel giro di pochi giorni, con oscillazioni ancora più marcate sullo spumante. Un consumo da sempre legato a momenti di festa e nel fuori casa, fattori chiave del successo delle bollicine che sono venuti meno che in tempi di Coronavirus. Nelle prime settimane di pandemia e di lockdown si è assistito a un fenomeno di stocking da parte dei consumatori, con forti aumenti degli acquisti in grande distribuzione, sia in Italia che all’estero. Non tutte le categorie di bollicine hanno però avuto la stessa sorte, gli Champagne per esempio sono fuori da questa logica, così come i Metodo Classico in generale, mentre gli spumanti Metodo Charmat hanno avuto fortissime impennate di vendite, ma solo i secchi e non i dolci.

Trend di crescita che mostrano segnali di debolezza, ma vi è una sostanziale differenza tra quanto succede in Italia, dove rallentano o decrescono tutte le tipologie, rispetto all’estero, dove gli sparkling da aperitivo tengono, trovando una sua dimensione domestica importante e consolidata. In Italia, dove una componente importante dei consumi Horeca non solo è andata persa, ma è anche quella che si era destagionalizzata. In Gdo, il profilo del consumatore rimane quello standard, che tradizionalmente beve spumante dolce, classico o Charmat secco alle feste comandate, compensando quindi poco o nulla quanto perso al ristorante, ma anche qui con distinguo diversi a seconda delle tipologie. Sfumata la Pasqua si guarda con fiducia a un prossimo Natale normale e che nel frattempo all’estero la sparkling mania continui anche tra le mura domestiche.

CRESCITA CONTINUA

Nel 2019 il commercio mondiale ha movimentato 9 milioni di ettolitri di vino spumante, con un aumento dell’8% sul 2018 e di quasi il 90% rispetto al dato di dieci anni fa. Una crescita continua dopo la battuta d’arresto del 2015, con un segmento che ha inanellato un segno più continuo facendo registrare in media mezzo milione di ettolitri in più l’anno, il 2019 ha segnato quella più ampia in assoluto, con oltre 670.000 ettolitri. Nel 2008, quando il volume di prodotto movimentato a livello mondiale era di 5,2 milioni di ettolitri, i primi 10 mercati assorbivano il 65% del totale. Dieci anni dopo con un aumento di volume di poco meno di quasi 4 milioni di ettolitri, le prime dieci posizioni rimangono sostanzialmente invariate anche nei pesi percentuali. Solo il podio composto da USA, UK e Germania cuba attorno al 40% (nel 2017 si era registrato il picco massimo del 43%), segno che altri mercati nel frattempo sono diventati un po’ più grandi.

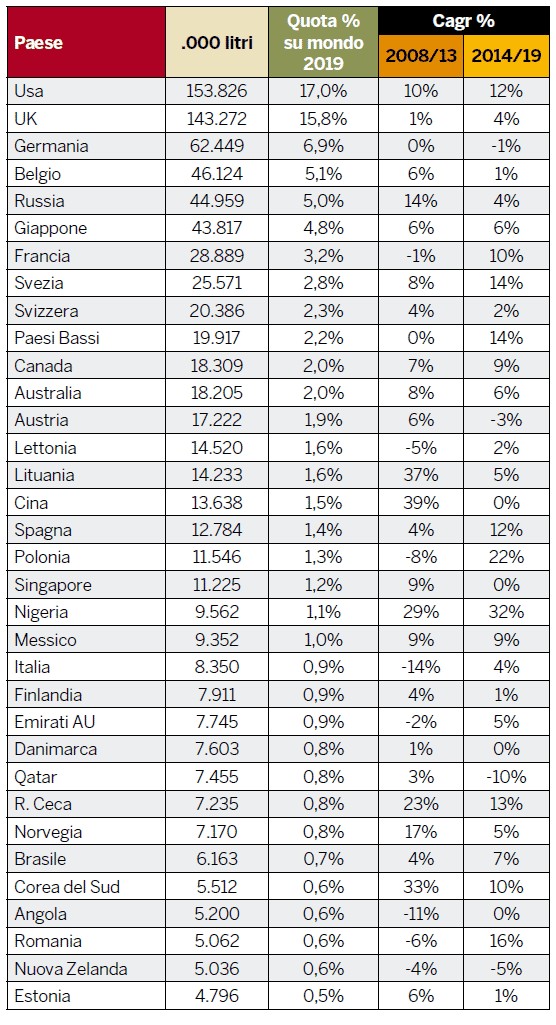

Primi 50 Paesi Importatori 2019

Guardando i numeri nel dettaglio, la Germania passa dalla seconda alla terza piazza e gli Usa scavalcano UK in testa, questi tre big assorbono buona parte grosso dell’incremento generale delle importazioni. Su un aumento complessivo di 4 milioni di ettolitri di aumento nel decennio, il 40% pari a 1,6 milioni, quasi mezzo milione di ettolitri ciascuno in media, viene da attribuire a USA, Germania e UK, mentre gli altri 212 Paesi hanno assorbito il restante 60% (2,2 milioni di ettolitri): in media, 10.400 ettolitri per ognuno.

Tra i mercati di seconda fascia sui 212 rimanenti (5,5 milioni di ettolitri), la concentrazione si alleggerisce un poco: i primi 10, capitanati da Belgio e Russia, cubano il 51% del totale, con l’altra metà sbriciolata tra i restanti 202 Paesi. Il trend del mercato degli spumanti evidenzia una crescita e una concentrazione spinta dei mercati di destinazione, quasi immune dai sobbalzi che caratterizzano il resto del settore, bisognerà capire che cosa può succedere nei prossimi mesi. Nel dato pari a 9 milioni di ettolitri (+8% annuo), sono ricomprese ovviamente le riesportazioni tra Paesi, che in alcuni casi – come Singapore per esempio – possono essere anche piuttosto elevate, per cui si può tentare di ipotizzare che il volume delle esportazioni uno-su-uno sia di poco inferiore, attorno agli 8,5 milioni.

I tre Paesi del blocco Nordamerica USA, Canada e Messico assorbono invece 1,8 milioni di ettolitri di prodotto, equivalente al 20% del totale e con una crescita annua del 12%, l’aumento più significativo fra le macroaree continentali più grandi. Nel blocco asiatico i 46 Paesi presi in esame assorbono un quantitativo di poco superiore al milione di ettolitri, equivalente all’11% del totale, per una crescita nell’ultimo anno dell’8%. I restanti tre blocchi assorbono il 9% residuo, pari a 770.000 ettolitri: di questi, 246.000 ettolitri sono appannaggio dell’Oceania, con aumento annuo del 4% e peso sul totale del 3%. Altri 520.000 ettolitri sono equamente suddivisi tra Africa (con crescita annua del 27%) e Centro- Sudamerica, i cui 43 Paesi hanno registrato però una decrescita importante, pari a -5%.

Le performance pluriennali vedono come i due continenti dove la crescita è rallentata Asia (da +9% del 2008/13 al +2% del quinquennio successivo) e Centro-Sudamerica, che ha azzerato i 6 punti guadagnati fino al 2013. In grande crescita invece continua a dimostrarsi il mercato nordamericano, dove sulle performance statunitensi si è di recente affiancato anche il Canada. C’è mantenimento della dinamica di crescita anche per l’Oceania, che ha visto aumentare i consumi di spumante sia interno che estero, e per l’Africa, che stando ai dati doganali dovrebbe essere in un periodo fortemente espansivo.

FOCUS EUROPA

Parlando di Europa nella categoria spumanti non si può prescindere da UK, che con 1,4 milioni di ettolitri nel 2017 rappresenta il 26% di tutto lo spumante circolato nel continente. Un andamento parzialmente bilanciato dalla Germania con il 12% del totale, ma con dinamiche stabili e tendenzialmente regressive, come dimostrano i dati delle due capitali. Se Londra balza di 3 punti tra i due quinquenni (a +4%), Berlino scende da zero a -1%. Nel vecchio continente spicca la performance positiva della Francia, con grandi traffici di Prosecco, con una crescita del 10% nel periodo 2014-2019. Bene anche la Svezia, un paese ad altra concentrazione di Prosecco, con una crescita a +14%. In ripresa le importazioni anche nei Paesi Bassi e in Polonia, segnali di rallentamento si evidenziano in Russia, Svizzera e Austria.

Analizzando l’Europa in 7 sottogruppi, il centro del continente con Germania, Svizzera, Francia, Paesi Bassi, Austria, Belgio, cuba il 40%, con tassi di crescita discreti sul lungo periodo +2% sia nel primo che nel secondo quinquennio considerato, per un volume di 2 milioni di ettolitri di prodotto. Salgono Francia, Paesi Bassi, rallentano Belgio, Svizzera, Lussemburgo, segno negativo per Germania e Austria.

Il blocco che fa capo alla Russia e ingloba le repubbliche baltiche, Ucraina e Bielorussia: il totale assorbito è di 840.000 ettolitri, il 13% del totale continentale, con performance in forte riduzione. In espansione anche le altre repubbliche baltiche e l’Ucraina, che segna un Cagr di +5%. Dinamico e positivo il blocco scandinavo, che si avvia a superare il mezzo milione di ettolitri di spumante importato (+7% omogeneo tra i due periodi). Di questi, la metà prende la via della Svezia, uno dei nuovi presidi del Prosecco. In flessione leggere il mercato finlandese e danese, deciso rallentamento per il mercato norvegese con 12 punti di crescita lasciati per strada tra i due quinquenni).

Quote inferiori, ma non trascurabili sul totale, sono appannaggio dell’Europa mediterranea (5% e crescita del 5% nel 2014/19, in recupero dal -7% del quinquennio precedente). Nell’Europa mediterranea, l’Italia sta al 32% del totale con tanto Champagne, il primo mercato di importazione è la Spagna, al 49%, con tassi di forte crescita tra 2014/19 (+12%).

Un altro 6% di volume è suddiviso tra i due restanti blocchi: Est continentale (Polonia, Ungheria, Rep. Ceca e Slovacchia), in fortissima dinamica espansiva (+6 punti nei due quinquenni, dovuti a mercati polacco e ceco), e la parte balcanica, anch’esso in forte dinamica di crescita (+13%), con principale importatore la Romania (35% del totale). Qui sono un po’ tutti i mercati, grandi e piccoli, a segnare forti dinamiche espansive.

FOCUS AMERICA

Negli anni il mercato nordamericano è diventato non solo uno dei più grandi anche in termini di volume, è anche quello che continua a confermare dinamiche regolari di crescita, grazie alle performance di USA, Canada e Messico. Gli USA sono passati da +10% a +13% fra i due quinquenni considerati, il Canada da +7% a +9%, mentre l’unico stabile ma sempre in crescita è il Messico, a +9%. In totale, il nord del continente americano ha guadagnato 3 punti percentuali, arrivando a saldo +12% nel 2014/19.

Nella parte centro-meridionale dell’America diminuzione di 260.000 ettolitri totali. Centro-America e Caraibi (46% del totale continentale) sono passati da robusta crescita del primo quinquennio a un magro +1% del 2014/19: andamento dovuto ai principali mercati del subcontinente, ovvero Panama (-4%) e Jamaica (-8%), mentre restano in scia positiva – pur fortemente rallentata – Repubblica Dominicana (+4%) e Costa Rica (+10%, in espansione).

Nell’America del Sud il Brasile (43% del traffico), sono 5 i punti di crescita persi, con atterraggio a zero nel 2014/19. Il mercato brasiliano ha fatto il sui compito, mantenendo e ampliando le dinamiche espansive, mentre quella che è venuta meno è stata la crescita cilena, colombiana e peruviana.

ASIA, AFRICA E OCEANIA

L’Asia come continente diversificato nell’analisi del Corriere Vinicolo è stata suddivisa in blocchi omogenei: sul milione di ettolitri assorbiti (di cui una quota è riexport da Singapore, ma si tratta soprattutto di Champagne), la metà circa fa capo a Giappone-Corea, che pur rallentando le dinamiche restano in territorio positivo nel 2014/19 (+6%, grazie all’implementazione degli accordi di libero scambio con l’Unione europea).

Un altro 20% è destinato all’area mediorientale, in decrescita nel secondo quinquennio: qui i grandi destinatari sono Emirati (in fase espansiva) e Qatar, che invece all’opposto decrescono. Terza piazza è Israele (all’11% e in recente dinamica contrattiva), mentre il resto viene sbriciolato sugli altri Paesi rimasti, esclusi quelli dove il vino non entra proprio.

L’area che gravita attorno alla Cina – 6 Paesi in totale – fa poco meno di 180.000 ettolitri (17% di share), di cui il 76% fa rotta diretta su Pechino: dinamica fortemente negativa sul lungo allo zero del secondo lustro, a cui si affianca l’erosione patita da Hong Kong (20 punti di decrescita cumulati). Nel Sudest asiatico – 130.000 ettolitri totali, il 13% del totale Asia – il monopolio dei traffici è detenuto da Singapore, in forte dinamica negativa nel secondo quinquennio (da +9% a +1%, di fatto ipotecando le performance dell’area). Quote minoritarie in Thailandia (in decrescita) e Malesia e Filippine, queste

Ultimo per volumi importati, anche se fatti da soli due Paesi, è l’Oceania: totale 2019 a 246.000 ettolitri, in aumento omogeneo nei due quinquenni del 3%, dovuto però solo a crescita australiana (+6%), mentre la Nuova Zelanda resta in dinamica pluriennale negativa (-5%). In Australia e Nuova Zelanda è massiccia la presenza di prodotto italiano, in particolare Prosecco, pur con la concorrenza del prodotto locale, mentre la Francia resta leader di mercato in entrambi i Paesi.

+info: Il Corriere Vinicolo www.corrierevinicolo.com

© Riproduzione riservata